以前、当サイトでは、中小企業の経営安定化を目的とした倒産防止共済(経営セーフティ共済)を紹介しました。

取引先が倒産するなど”不測の事態”が発生したときに無担保・保証人なしで短期間でお金を借りることができる心強い共済です。

それだけでなく、

- 毎月20万円(年間240万円)の掛金を全額損金算入できる

- 40ヶ月(3年4ヶ月)以上納めると掛金の全額が戻る

といった特徴から上手く活用することで大きな節税効果を得ることができます。

この記事では、倒産防止共済を解約した際に受け取れる”解約手当金(解約返戻金)”にポイントを絞って解説していきます。

解約の理由、掛金納付月数によって0~100%と幅があります。

また、受け取った解約手当金に対して税金がかかるので、この記事を参考にして出口戦略を練るようにしましょう。

目次

倒産防止共済の解約手当金とは

解約手当金(解約返戻金)とは、倒産防止共済を解約したときに

- 解約の理由

- 掛け金

- 加入期間

に基づいて、運営元から受け取れる”お金”のことを言います。

返戻率は最大100%

倒産防止共済の解約手当金は、40ヶ月以上納めることで100%戻ってきます。

| 掛金納付月数 | 任意解約 | みなし解約 | 機構解約 |

|---|---|---|---|

| 1か月~11か月 | 0% | 0% | 0% |

| 12か月~23か月 | 80% | 85% | 75% |

| 24か月~29か月 | 85% | 90% | 80% |

| 30か月~35か月 | 90% | 95% | 85% |

| 36か月~39か月 | 95% | 100% | 90% |

| 40か月以上 | 100% | 100% | 95% |

その後、急に資金が必要になったので、倒産防止共済を解約したという場合は、800万円がまるまる振り込まれることになります。

返戻率は解約の理由で変わる

倒産防止共済の「解約の理由」は、次の3つがあります。

- 任意解約 → 契約者が自己都合で解約した場合

- みなし解約 → 法人の解散や分割、個人事業主の死亡によって解約とみなされた場合

- 機構解約 → 12ヶ月以上の掛金の滞納、貸付けの不正行為があった場合に運営元が行う解約

掛金総額500万円であれば、25万円も損してしまう計算です。

倒産防止共済は、毎月5日までに「掛金月額変更申込書」を提出することで、当月であっても掛金を柔軟に変更(増額・減額)することができます。

掛金を毎月5,000円に減額することもできるので、資金がないからと黙って滞納するのではなく、きっちりと手続きを踏んで支払える掛金に調整してもらいましょう。

倒産防止共済を解約すると税金がかかる

倒産防止共済の解約手当金(解約返戻金)を受け取るときは、税金の負担が大幅に増える可能性があります。

なぜなら、

- 倒産防止共済を解約するときに受け取る「解約手当金」は全額雑収入となる

からです。

掛金による節税効果

冒頭でお伝えしたとおり、倒産防止共済は、最大で毎月20万円(年間240万円)の掛金を全額損金算入できます。

これにより、会社の利益を圧縮でき、法人税等も下げることができます。

| 倒産防止共済に加入した場合 (掛金の支払い時) |

倒産防止共済に加入していない場合 | |

|---|---|---|

| 売上 | 1,500万円 | 1,500万円 |

| 仕入れ | −1,000万円 | −1,000万円 |

| 倒産防止共済 | −240万円 | 0円 |

| 利益 | 260万円 | 500万円 |

| 法人税等 | 65万円 | 125万円 |

※法人税等を分かりやすく25%として計算した場合です。実際は、会社の規模などにより、大きく異なる可能性があります。

これだけ見ると、倒産防止共済は節税対策に絶大なる効果を発揮しています。

解約手当金にかかる税金

倒産防止共済の解約手当金は「雑収入」となり、全額課税対象となります。

これにより、会社の利益を増えて、法人税等の負担も大きくなってしまいます。

| 倒産防止共済に加入した場合 (解約手当金の受取時) |

倒産防止共済に加入していない場合 | |

|---|---|---|

| 売上 | 1,500万円 | 1,500万円 |

| 仕入れ | −1,000万円 | −1,000万円 |

| 倒産防止共済 | 800万円 | 0円 |

| 利益 | 1,300万円 | 500万円 |

| 法人税等 | 325万円 | 125万円 |

※法人税等を分かりやすく25%として計算した場合です。実際は、会社の規模などにより、大きく異なる可能性があります。

また、利益が増えると「法人所得税」「法人住民税」「法人事業税」といった各種税金の税率が上がってしまい、未加入時と比べてトータルで税金の負担が大きくなってしまう可能性があるので注意が必要です。

なお、

倒産防止共済は出口戦略が重要

倒産防止共済に手厚い保険内容を目的に加入するなら問題ありません。

しかし、節税を目的として利用するのであれば、”出口戦略”がとても重要になってきます。

倒産防止共済の解約手当金は、分割(一部解約)でもらうことはできません。

必ず掛金総額が一括で振り込まれるため、その事業年度の利益が大幅に増えて税率も上がってしまうデメリットがあります。

そこで解約返戻金を受け取る年度に同等金額の経費をぶつけることが重要になります。

考えられる経費には、

- 将来赤字

- 設備投資

がありますが、将来の赤字は予測が困難ですし、高額な設備投資の場合は、減価償却により少しづつ経費にしなければなりません。

この出口戦略でオススメするのが、役員退職金または従業員退職金の活用です。

解約返戻金は退職金と相殺しよう

例えば、倒産防止共済を毎年200万円ずつ4年間に渡って損金算入させた後、解約返戻金を退職金と相殺させた場合、どのくらい節税できるのか、見ていきましょう。

| 1年 | 2年 | 3年 | 4年 | 5年 | |

|---|---|---|---|---|---|

| 事業利益 | 300万円 | 300万円 | 300万円 | 300万円 | 300万円 |

| 掛金・返戻金 | 0円 | 0円 | 0円 | 0円 | 0円 |

| 退職金 | 0円 | 0円 | 0円 | 0円 | -1,000万円 |

| 利益 | 300万円 | 300万円 | 300万円 | 300万円 | -700万円 |

| 法人税 | 75万円 | 75万円 | 75万円 | 75万円 | 0万円 |

法人税等の合計:300万円

| 1年 | 2年 | 3年 | 4年 | 5年 | |

|---|---|---|---|---|---|

| 事業利益 | 300万円 | 300万円 | 300万円 | 300万円 | 300万円 |

| 掛金・返戻金 | -200万円 | -200万円 | -200万円 | -200万円 | +800万円 |

| 退職金 | 0円 | 0円 | 0円 | 0円 | -1,000万円 |

| 利益 | 100万円 | 100万円 | 100万円 | 100万円 | 100万円 |

| 法人税等 | 25万円 | 25万円 | 25万円 | 25万円 | 25万円 |

法人税等の合計:125万円

※法人税等を分かりやすく25%として計算した場合です。実際は、会社の規模などにより、大きく異なる可能性があります。

倒産防止共済の掛金を損金算入することで、法人税等が5年間で175万円も減りました。

翌年以降の黒字と全額相殺することができれば、結果的に法人税の負担額は同じになります。

倒産防止共済を上手く活用するには、ある程度の知識が求められるので不安がある方は、お気軽にご相談ください。

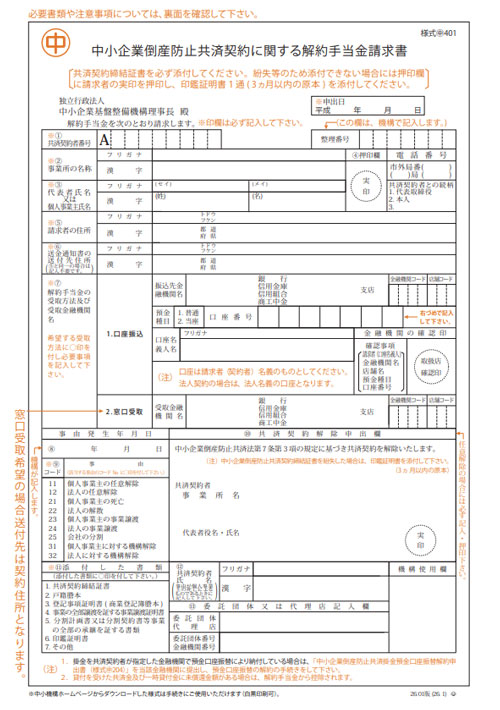

倒産防止共済の解約手当金を受け取るための手続き

倒産防止共済の解約手当金(解約返戻金)を受け取るには、手続きが必要になります。

ここでは、任意解約をする場合の手続き方法を解説します。

手順としては、

- 必要書類の入手と記入をする

- 窓口へ提出する

- 解約手当金と書類の受け取りをする

の3ステップとなります。

1、必要書類の入手と記入をする

倒産防止共済の解約手当金(解約返戻金)を受け取るための必要書類は、

- 解約手当金請求書(様式 中 401)

- 掛金預金口座振替解約申出書(様式 中 204)

の2種類です。

解約手当金請求書(様式 中 401)は、倒産防止共済を運営する『中小機構のホームページ』からダウンロード&印刷しましょう。※郵送を請求することも可能です。

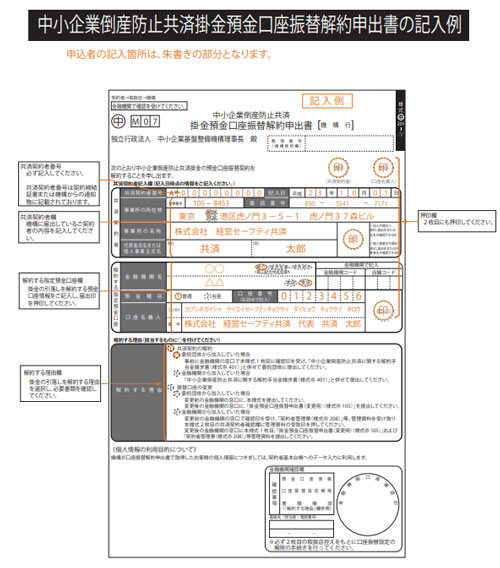

掛金預金口座振替解約申出書(様式 中 204)は、複写式となっているためダウンロードは不可です。ホームページや電話で郵送請求するか、申し込み窓口に行って書類をもらってきましょう。

解約手当金請求書(様式 中 401)

こちらは、倒産防止共済の解約手当金を受け取るために必要な書類となります。

解約手当金の受け取り方法は、希望の金融機関での「口座振込」または「窓口受取」から選択することが可能です。

口座振込を希望の場合は、振込先の金融機関で「確認印」を押してもらう必要があります。

法人と個人事業主では、若干記入方法が異なるので記入例を参考にして埋めていきましょう。

掛金預金口座振替解約申出書(様式 中 204)

こちらは、倒産防止共済の解約に伴って、掛金の口座振替を停止してもらうための書類となります。

2、窓口へ提出する

解約手当金請求書は、最初に倒産防止共済の申し込み手続きをした窓口に提出。

掛金預金口座振替解約申出書は、掛金の引き落とし口座である金融機関に提出しましょう。

※運営元である中小機構では、解約手当金の手続きができません。

3、解約手当金と書類の受け取りをする

倒産防止共済の解約手当金は、手続きが完了次第、おおよそ2週間で振り込まれます。

※書類に不備があった場合は、受け取り期間は延びていきます。

解約完了後は「解約手当金等振込通知書」が送られてくるので受け取りましょう。

倒産防止共済は再加入できる

倒産防止共済は、一旦解約しても引き続き加入条件を満たしていれば、翌月に再加入することも可能です。

つまり、解約・加入を繰り返すことで、同様の節税効果が持続するということです。

また、再加入の場合は、6ヶ月間は共済金の貸付を受けられないので注意しましょう。

倒産防止共済の解約手当金(解約返戻金)に関するよくある質問(Q&A)

ここからは、倒産防止共済の解約手当金に関するよくある質問をまとめていきます。

Q、倒産防止共済の解約手当金に消費税はかかりますか?

いいえ。消費税はかかりません。

解約返戻金は不課税扱いとなります。

Q、倒産防止共済の解約手当金を受け取ったときの仕訳はどうなりますか?

倒産防止共済の解約手当金を受け取ったときの仕訳は、掛金の形状の仕方によって異なります。

掛金を資産計上していた場合は、次のように仕訳をします。

| 借方 | 金額 | 貸方 | 金額 | 摘要 |

|---|---|---|---|---|

| 普通預金 | 5,000,000円 | 保険積立金 | 5,000,000円 | 倒産防止共済の解約手当金 |

掛金を資産として計上していなかった場合は、次のように仕訳をします。

| 借方 | 金額 | 貸方 | 金額 | 備考 |

|---|---|---|---|---|

| 普通預金 | 5,000,000円 | 雑収入 | 5,000,000円 | 倒産防止共済の解約手当金 |

Q、倒産防止共済の解約返戻金の益金算入時期はいつですか?

倒産防止共済の解約返戻金を収益として計上する日は、一般的に口座に入金された日です。

ただ、明確な基準がないことから中小機構から通知を受けた日、会社が解約返戻金の請求をした日でも基本的には問題ありません。

※解約返戻金が高額で決算月をまたぐ場合は、税務署に相談したほうがいいでしょう。

最後に

倒産防止共済(経営セーフティ共済)は、

- 毎月20万円(年間240万円)の掛金を全額損金算入できる

- 40ヶ月(3年4ヶ月)以上納めると掛金の全額が戻る

というメリットがあり、上手く活用することで”法人税”と”個人の税金”の両方で大きな節税効果が得ることが可能です。

また、本来の保険内容も手厚く、得意先が倒産したときに最大8,000万円の借り入れができたり、自社都合で急に資金が必要になった際も短期間で借り入れできます。

中小企業の倒産理由で意外と多いのが”黒字倒産”です。

これは会計上は経営状態が良好で黒字が出ているのにも関わらず、会社内の現金が枯渇することで倒産してしまうことを言います。

資金繰りは会社の生命線です。

倒産防止共済に加入することで予期せぬ取引先の倒産や銀行融資の審査落ちしたときのリスクヘッジができます。

倒産防止共済の節税効果についてもっと知りたい方はお気軽にご相談ください。

この記事の監修者

尾鼻 純

営業で多様なお客様と接する機会も多いですが、税金のことはもちろんのこと、あらゆる人脈を駆使してプライベートも含めたどのような相談にものれるよう心掛けております。これまで様々な困難な税務調査をクリアしてきました。税務署とは社長が納得されるまで徹底的に交渉させていただきます。

※本記事は、芦屋会計事務所 編集部によって企画・執筆を行いました。

※記事の執筆には細心の注意を払っておりますが、誤植等がある場合がございます。なお、執筆時から税法の改正等がある場合がございますので、最新の税法については顧問税理士等にご確認ください。

近畿エリアで税理士をお探しならお任せください!

近畿エリアで税理士をお探しならお任せください!