商品を購入したり、サービスを受けたり、何かしらの取引があったときにかかる「消費税」

しかし、その中には、消費税がかからない取引もあり、

- 不課税

- 非課税

- 免税

の大きく3種類に分けることが可能です。

この記事では、消費税が課税されない3つの取引「不課税」「非課税」「免税」の違いについて解説しています。

目次

不課税、非課税、免税の違い

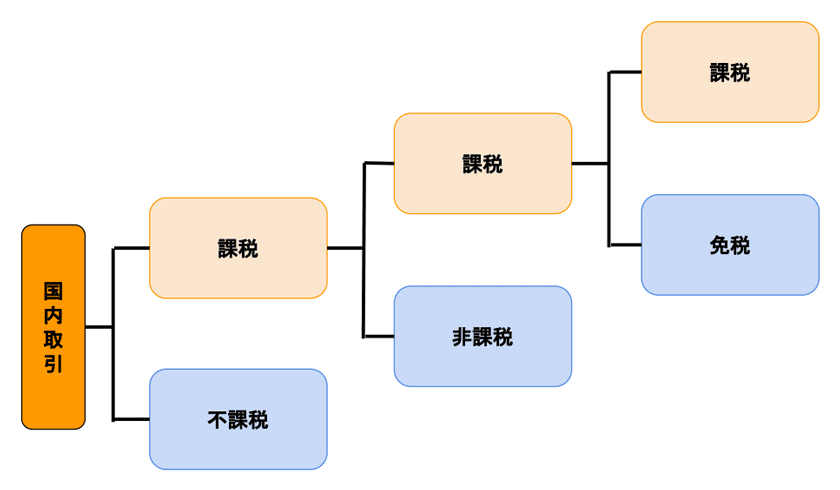

消費税の課税の仕組みについて図にすると次のようになります。

そもそも課税対象とならないものが「不課税」

課税対象であっても例外なのが「非課税」「免税」となります。

- 非課税は”消費税が発生しない取引”

- 免税は”発生した消費税が0%の取引”

を言います。

それでは、もっと詳しく見ていきましょう。

不課税

不課税とは、消費税が課税される4つの要件を満たさないものをいいます。

消費税が課税される4つの要件

- 国内において行われる取引

- 事業者が事業として行う取引

- 対価を得て行う取引

- 資産の譲渡、資産の貸付け又は役務の提供

不課税の具体例

次のような取引は、不課税扱いとなります。

| 不課税の具体例 | 理由 |

|---|---|

| 国外取引 | 国内で取引されていないため (例:日本人がアメリカで商売をした。) |

| 従業員への給与 | 会社が事業としてではなく、「雇用契約」として給与を支払っているため (例:株式会社◯◯が従業員に30万円の給与を支払った。) |

| 寄付金、祝金、見舞金、補助金など | 無償で財産を与えるものであり、「対価を得て行う取引」に該当しないため (例:親しい取引先の周年行事のお祝いで祝金を手渡した。) |

| 保険金や共済金 | 資産の譲渡ではないため (例:倒産防止共済の解約手当金を受け取った。) |

| 租税公課 | 事業者に支払うのではないため 事業税、固定資産税、都市計画税、自動車税、不動産取得税、印紙税、登録免許税などが該当します。 (例:市区町村に固定資産税を納めた。) |

| 株式の配当金や出資の分配金など | 株主の地位に基づいて支払われるものであり、「対価を得て行う取引」に該当しないため |

| 資産の廃棄、資産の盗難や滅失 | 資産の譲渡ではないため |

| 心身や資産に損害を受けたことによって受け取る損害賠償金 | 損害の発生に伴って支払われるものであり、「対価を得て行う取引」に該当しないため |

例えば、ボランティア活動は、役務の提供があったとしても、対価が発生しないことから消費税は課せられません。

非課税

先ほどの「消費税が課税される4つの要件」に当てはまっていても、

- 消費税という税の性格になじまないもの

- 社会政策的配慮

から消費税を課税しない取引があります。これを非課税といいます。

非課税の具体例

次のような取引は、非課税扱いとなります。

- 土地の譲渡及び貸付け

- 有価証券(国債、株券、登録国債、合名会社などの社員の持分、抵当証券、金銭債権など)の譲渡

- 預貯金や貸付金の利子、信用保証料、信託報酬、保険料、保険料に類する共済掛金など

- 郵便切手類、印紙、証紙などの譲渡

- 商品券、プリペイドカードなどの譲渡

- 国等が行う一定の事務(陶器、登録、特許、免許、検査、検定、公文書の交付など)に係る行政手数料

- 外国為替業務に係る役務の提供

- 社会保険医療の給付等

- 介護保険サービスの提供

- 社会福祉事業等によるサービスの提供

- 助産

- 火葬料や埋葬料を対価とする役務の提供

- 一定の身体障害者用物品(義肢、盲人安全つえ、義眼、点字器、人工喉頭、車いすなど)の譲渡や貸付け

- 学校教育

- 教科書図書の譲渡

- 住宅(戸建て、マンション、アパート)の貸付け

- 給与所得者に支給する通勤手当・交通費

間違いやすい取引

先ほどの例にもあったように

- 土地の「譲渡」および「貸付け」

- 住宅の「貸付け」

は非課税となります。

| 譲渡 | 貸付け | |

|---|---|---|

| 土地 | 非課税 | 非課税 |

| 住宅 | 課税 | 非課税 |

では、土地付き建物の場合はどうなるのでしょうか?

この場合は、

- 譲渡 = 土地(非課税)、住宅(課税)

- 貸付け = 住宅として使用(非課税)、それ以外(課税)

という扱いになるので少し注意が必要です。

免税

免税は、課税取引に該当するが、税率が「0%」になる取引をいいます。

- 日本の消費税を外国の消費者に負担させないため

- 国際的な競争力を低下させないため

といった意味合いがあります。

免税の具体例

次のような取引は、免税扱いとなります。

- 商品の輸出や輸出類似取引

- 国際輸送

- 国際電話などの国際通信

- 国際郵便または信書便

特に輸出企業においては、免税を適用するケースが多くなります。

なお、輸出時に免税を受ける場合は、

- 通常の輸出:輸出許可書、積込承認書または税関の輸出証明書(携帯又は託送による場合は、輸出託送品許可書)

- 郵便による輸出:20万円超は輸出許可書または税関の輸出証明書、20万円以下はその事実を記載した帳簿又は郵便物受領証等

が必要です。

だから、海外との取引がない場合は、あまり気にする必要がないでしょう。

免税店について

免税といえば、空港や観光地にある訪日観光客向けの「免税店」を思い浮かべる方も多いのではないでしょうか?

では、なぜ、国内で取引をしているにも関わらず消費税が免税されるのでしょうか?

それは、消費税が国内における消費に対して課税される税金だからです。

そのため、国内で商品を購入したとしても、海外で消費される場合には消費税が免税されます。

免税店はこの仕組みを使っているわけです。

そのため、外国人であっても日本に居住している場合は、免税の対象とはなりません。

逆に日本人であっても、海外に居住している場合は、消費税の免税を受けることができます。

非課税と免税の違い

非課税と免税は、どちらも消費税がかからない取引ですが、大きな違いがあります。

それは、仕入税額控除の有無です。

- 非課税は、そもそも消費税が発生しないため、仕入税額控除ができない ×

- 免税は、発生した消費税が免税(税率0%)になるため、仕入税額控除ができる ◯

となります。

ちょっとした違いに思うかもしれませんが、これによって、消費税が還付されるかどうかが変わってきます。

非課税取引と免税取引の例

例えば、商品を輸出するケースを考えてみます。

売上高550万円(内消費税50万円)、仕入高330万円(内消費税30万円)の場合は、次のようになります。

非課税取引

非課税取引の場合、納めるべき消費税額は、次のように計算できます。

納付消費税額 = 預かった消費税 - 支払った消費税 = 50円 - 0万円 = 50万円

免税取引

免税取引の場合、納めるべき消費税額は、次のように計算できます。

納付消費税額 = 預かった消費税 - 支払った消費税 = 50円 - 30万円 = 20万円

- 非課税取引 = 50万円

- 免税取引 = 20万円

と大きく変わってきましたね。

免税は、売上に消費税がかからない一方、輸出取引等のために行った国内での仕入れや諸経費を「仕入税額控除」することができます。

不課税・非課税・免税取引のインボイスについて

2023年10月1日からインボイス制度(適格請求書等保存方式)がスタートしました。

インボイス制度とは、要件を満たした請求書方式に記載された税額のみを仕入税額控除できる制度です。

これにより免税事業者は、仕入税額控除が適用できる請求書を発行するために売上高1,000万円以下であっても課税事業者になるといった対応が求められました。

ただ、この仕入税額控除は、消費税が発生する取引のみ関係があります。

そのため、不課税・非課税・免税取引のみを行っている場合は、インボイス制度に対応する必要はありません。

まとめ

ここまでを表にまとめると次のようになります。

| 取引区分 | 内容 |

|---|---|

| 課税 | 国内で事業として対価を得て行う取引など |

| 不課税 | 消費税の課税対象ではない取引 例:従業員への給料、寄付金、保険金など |

| 非課税 | 消費税の課税対象ではあるが、社会政策的配慮などから課税対象になじまない取引 例:預貯金の利子、商品券、社会保険医療の給付、学校教育など |

| 免税 | 消費税の課税対象ではあるが、税率0%になる取引 例:商品の輸出、国際輸送、国際電話、国際郵便など |

特に「非課税」と「免税」では、仕入税額控除が受けられるかどうかが変わってきますので、しっかりと違いを理解しておきたいところです。

この記事の監修者

尾鼻 純

営業で多様なお客様と接する機会も多いですが、税金のことはもちろんのこと、あらゆる人脈を駆使してプライベートも含めたどのような相談にものれるよう心掛けております。これまで様々な困難な税務調査をクリアしてきました。税務署とは社長が納得されるまで徹底的に交渉させていただきます。

※本記事は、芦屋会計事務所 編集部によって企画・執筆を行いました。

※記事の執筆には細心の注意を払っておりますが、誤植等がある場合がございます。なお、執筆時から税法の改正等がある場合がございますので、最新の税法については顧問税理士等にご確認ください。

スポンサーリンク

近畿エリアで税理士をお探しならお任せください!

近畿エリアで税理士をお探しならお任せください!