経営者の皆さん、企業版ふるさと納税ってご存知でしょうか?

ふるさと納税と言えば、自分が応援したい自治体に寄付をすることで

- 地方の特産品を返礼品として受け取れる

- 寄付金額の2,000円を除いた全額を「住民税」や「所得税」から控除できる

という一石二鳥のお得な制度です。

実は、ふるさと納税は、個人だけでなく”法人向け”も創設されており、寄附金額の最大9割の税額控除を受けることが可能です。

通常のふるさと納税のような返礼品こそありませんが、企業のCSR活動に取り組む姿勢をPRでき、社会的責任を果たすことで企業価値の向上にも繋がります。

その他、国連が採択したよりよい世界を目指す国際的な取り組みである「持続可能な開発目標(SDGs)」を達成することで企業のブランドイメージを向上させ、資金調達面など海外進出にも大いに役立つことが期待できます。

この記事では、企業版ふるさと納税の仕組みを分かりやすく解説しています。

企業版ふるさと納税とは

まずは、企業版ふるさと納税についておさらいしましょう。

企業版ふるさと納税とは、2016年に内閣府によって創設された制度であり、正式名称は「地方創生応援税制」と言います。

企業版ふるさと納税の目的としては、内閣府地方創生推進事務局で次のように案内されています。

各地の地方創生の取組の実効性を高めていくためには、従来の施策に加えて、地方創生事業に対する民間資金の新たな流れを巻き起こすことが必要です。

民間企業の皆様には、地方創生応援税制(企業ふるさと納税)を活用して、各地の地方創生の取組に理解を深め、寄附を通じて積極的に貢献していただくことを期待しております。

また、地方公共団体が民間企業に地方創生の取組をアピールするために政策面のアイデアを競い合うことでより良い地方創生の取組が生まれ、各地で地方創生の深化につながっていくことを期待しております。

出典:内閣府地方創生推進事務局

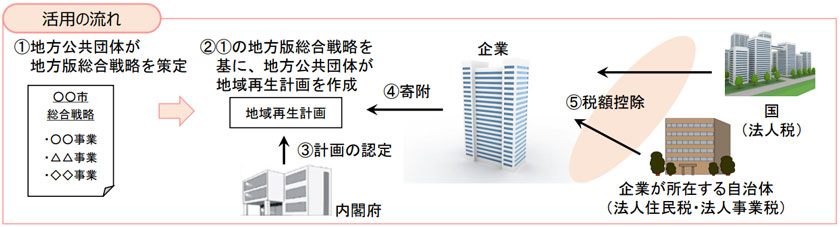

寄付の対象事業

企業版ふるさと納税は、地方創生が目的であることから国から認定を受けた地方創生プロジェクトのみ対象となります。

出典:内閣府地方創生推進事務局

具体的には、地域再生法法第5条第15項により審査がなされ、

- 地域再生基本方針に適合

- 地域再生の実現に相当程度寄与

- 円滑かつ確実な実施が見込まれること

などの項目をクリアした地方創生プロジェクトが対象であり、令和2年度時点では45道府県655市町村が認定を受けています。

※本社が所在する地方自治体は対象外や不交付団体である東京都などは対象外です。

事業分野

事業分野としては、以下のようなものがあります。

| しごと創生 | 地域産業振興、観光振興、農林水産振興、ローカルイノベーション、人材の育成・確保など |

|---|---|

| 地方への人の流れ | 移住・定住の促進、生涯活躍のまちなど |

| 働き方改革 | 少子化対策、働き方改革など |

| まちづくり | 小さな拠点、コンパクトシティなど |

- 平成28年度:7億4,700万円(459社)

- 平成29年度:23億5,500万円(1,112社)

- 平成30年度:34億7,500万円(1,137社)

となっています。

税額控除

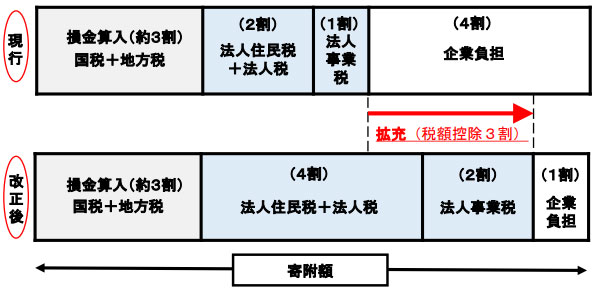

企業版ふるさと納税では、寄附金額の9割を「法人税住民税」「法人税」「法人事業税」から税額控除することが可能です。

当初、2016年から始まった企業版ふるさと納税は、2019年度で終了予定でしたが、2020年4月1日に期間が5年延長されることが決定しました。

これに伴って税額控除も最大6割から最大9割と大幅に拡大され、企業の実質負担は1割となりました。

出典:内閣府地方創生推進事務局

企業版ふるさと納税を活用した場合は、約3割の損金算入に加えて、以下の税額控除を受けることが可能です。

| 法人住民税 | 寄付金額の4割を税額控除(法人住民税「法人税割額」の20%が上限) |

|---|---|

| 法人税 | 法人住民税で4割に満たない場合は、その残額を税額控除。ただし、寄附金額の1割が限度額(法人税額の5%が上限) |

| 法人事業税 | 寄附金額の2割を税額控除(法人事業税の20%が上限) |

実質100万円で1,000万円分の寄付を地方自治体にできます。

事例集

実際、企業版ふるさと納税の活用により実施された地方創生プロジェクトの事例は、次のとおりです。

| 北海道 | コンパクトシティの推進加速化と地域資源エネルギー調査 |

|---|---|

| 青森県 | 冬季観光充実・強化による地方創生推進プロジェクト |

| 岩手県 | 日本の歴史遺産を支える「うるしの郷」再生プロジェクト |

| 宮城県 | みんなで盛り上げる東日本大震災の復興シンボル「千年希望の丘」プロジェクト |

| 秋田県 | 世界遺産白神山地の保全を通じて「高質な田舎」を実現するプロジェクト |

| 福島県 | 新生 J ヴィレッジによる地方創生推進プロジェクト |

| 茨城県 | 「河岸のまちさかい」復興プロジェクト~中心市街地空き家・空き店舗再生活用事業~ |

| 群馬県 | 豊かなぐんまの環境を未来につなぐプロジェクト |

| 埼玉県 | 住んでみたい・訪れてみたいまち所沢プロジェクト |

| 神奈川県 | ドローン産業集積推進事業 |

| 石川県 | 「九谷焼の明日を拓くプロジェクト」~九谷を支える、ものづくり・ひとづくり~ |

| 長野県 | 信州大学航空機システム共同研究講座における学生支援計画 |

| 岐阜県 | 航空宇宙産業を支えるまち・ひと・しごと創生計画 |

| 静岡県 | コンビニと連携したベビーステーションの普及と母力応援プロジェクト |

| 京都府 | 「亀岡まるごとガーデン・ミュージアム」プロジェクト |

| 兵庫県 | 姫路城周辺の保全・環境整備 |

| 奈良県 | 文化財の国際的展開を通じた奈良の国際ブランド力最大化を観光誘客につなげる現地プロモーション |

| 島根県 | 「子ども×若者×大人チャレンジ」の連鎖による持続可能なまちづくり |

| 岡山県 | たまの版地方創生人財育成プロジェクト |

| 広島県 | 住みたい行きたいまちづくり事業~平成 30 年7月豪雨災害からの復興に向けて~ |

| 高知県 | 高知県子どもの居場所づくり推進事業 |

| 福岡県 | 東京 2020 大会を契機としたスポーツ交流人口増加プロジェクト |

| 佐賀県 | スタジアムリニューアルによる魅力向上プロジェクト |

| 長野県 | 地域の将来を担い支える若者の人材育成支援プロジェクト~奨学金返済アシストと県立大学の充実~ |

| 大分県 | 「世界農業遺産の里」が育む医薬生産基盤確立プロジェクト |

| 鹿児島県 | 働きたい・暮らしたい・子育てしたい離島創生プロジェクト |

ふるさと納税の「企業」と「個人」の違い

では、企業版ふるさと納税と個人のふるさと納税の違いは何でしょうか?見ていきましょう。

| 企業版ふるさと納税 | 個人のふるさと納税 | |

|---|---|---|

| 目的 | 地方創生 | 故郷の応援 |

| 寄付者 | 企業 | 個人 |

| 寄付対象 | 地方自治体の地方創生プロジェクト ※1回あたり10万円以上の寄付が対象 ※本社が所在する地方自治体は対象外 ※不交付団体である東京都、不交付団体で三大都市圏の既成市街地等に所在する市区町村は対象外 |

地方自治体 |

| 税額控除 | 寄附金額の最大6割を「法人住民税」「法人税」「法人事業税」から税額控除 ※上記に加えて約3割の損金算入を適用可能です。 |

寄附金額から2,000円を差し引いた金額を「住民税」と「所得税」から税額控除 |

| 自己負担額 | 寄付金額の1割 | 2,000円 |

| 返礼 | 寄付企業への経済的な見返りは禁止 | その地域の特産品・名産品等 |

ただ、社会貢献(CSR活動)に取り組む姿勢を効果的にアピールすれば、企業のイメージアップに繋げることが可能です。

その他、地方自治体と企業との間で新たなパートナーシップの構築が期待できます。

最後に

2016年から始まった「企業版ふるさと納税」ですが、これまで自己負担が4割だったこともあり個人版ふるさと納税と比べて寄附金額は低水準でした。

しかし、2020年度の税制改正により”自己負担額が1割“と大幅に低減され、手続の簡素化なども実施されたことで企業にとって活用しやすい制度に生まれ変わっています。

この記事の監修者

尾鼻 純

営業で多様なお客様と接する機会も多いですが、税金のことはもちろんのこと、あらゆる人脈を駆使してプライベートも含めたどのような相談にものれるよう心掛けております。これまで様々な困難な税務調査をクリアしてきました。税務署とは社長が納得されるまで徹底的に交渉させていただきます。

※本記事は、芦屋会計事務所 編集部によって企画・執筆を行いました。

※記事の執筆には細心の注意を払っておりますが、誤植等がある場合がございます。なお、執筆時から税法の改正等がある場合がございますので、最新の税法については顧問税理士等にご確認ください。

近畿エリアで税理士をお探しならお任せください!

近畿エリアで税理士をお探しならお任せください!