今回は、減価償却資産を一括で損金算入できる特例について解説します。

日本の税制では、パソコン、エアコン、ソフトウェア、自動車、機械・器具といった高額商品は、一定のルールを用いて数年がかりで経費計上していく必要があります。

高額商品の基準となる金額は、10万円です。

例えば、購入したパソコンが10万円未満(9万9,999円)であれば、その年に全額経費として計上できます。

一方、購入したパソコンが20万円(10万円以上)であれば、

- 1年目:5万円

- 2年目:5万円

- 3年目:5万円

- 4年目:5万円

といった具合に数年にわたって経費として算入しなければなりません。

そのため、高額商品の購入により現金が出ていくことになりますが、その年に経費として認められるのは一部であり、その分だけ税金の負担が大きくなります。

そこで活用したいのが少額減価償却資産の取得価額の損金算入の特例です。

これにより高額商品であっても一括で損金算入できるようになります。

目次

減価償却とは

まずは、減価償却について簡単におさらいしましょう。

減価償却とは、業務のために用いられる建物、建物附属設備、機械装置、器具備品、車両運搬具などの資産を一定のルールを用いて数年がかりで経費計上すること方法です。

これは、減価償却資産として取得したものは、時の経過や使用とともに価値が減少する(=価値が減少した分を経費に計上する)という考え方からです。

そのため、時を経過しても価値が減少しない資産(土地や骨とう品など)は、減価償却資産には該当しません。

取得価額10万円未満は消耗品費

取得価額が10万円未満(もしくは使用可能期間が1年未満)は、減価償却資産ではなく消耗品費として一括で経費に計上できます。

なお、取得価額は、通常「1セット」で判定します。

例えば、応接セットは、テーブルと椅子が1セットで取引されるため、テーブルと椅子の合計額で判定されることになります。

取得価額20万円未満は一括償却資産

取得価額が10万円以上~20万円未満は、一括償却資産として3年間の均等償却ができます。

商品の種別によっては償却の前倒しができ、法定耐用年数を調べる手間も省けることが可能です。

法定耐用年数

取得価額が10万円以上で「一括償却資産」の選択をしなかった場合は、財務省令が定める法定耐用年数に応じて経費に計上していきます。

一例をあげると次のとおりです。

| 種別 | 法定耐用年数 |

|---|---|

| 自動車 (総排気量が0.66リットル以下のもの) |

4年 |

| 自転車 | 2年 |

| パソコン | 4年 |

| コピー機・複合機 | 5年 |

| 防犯カメラ | 6年 |

| 冷蔵庫・冷凍庫 | 6年 |

| 業務用エアコン | 6〜15年 |

計算方法

減価償却資産を「法定耐用年数」を用いて経費に計上するときは「定額法」または「定率法」のいずれかが用いられます。

定額法

定額法とは、毎年同額の償却費を計上していく計算方法となります。

計算式は、次のとおりです。

年間の償却費 = 取得価額 × 定額法の償却率

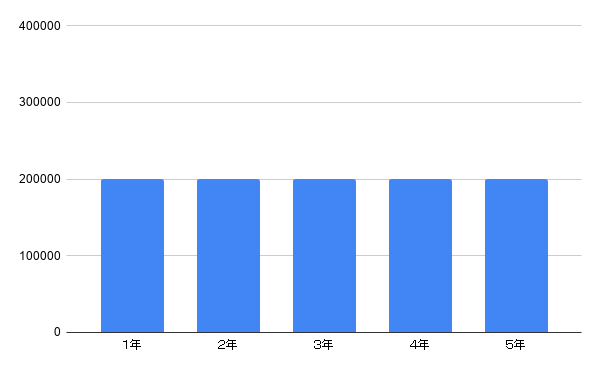

例えば、定額法を用いて100万円を5年で減価償却する場合は、次のようなグラフになります。

定率法

定率法とは、初めの年ほど償却費が多く、年とともに減少する計算方法となります。

計算式は、次のとおりです。

年間の償却費 = 未償却残高 × 定率法の償却率

※上記の金額が償却保証額に満たなくなった年分以降は「改定取得価額 × 改定償却率」の計算式となります。

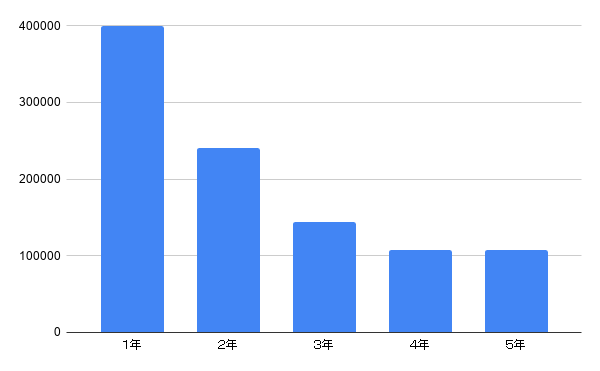

例えば、定率法を用いて100万円を5年で減価償却する場合は、次のようなグラフになります。

少額減価償却資産の取得価額の損金算入の特例

ここから本題の「少額減価償却資産の取得価額の損金算入の特例」について解説していきます。

少額減価償却資産の取得価額の損金算入の特例とは、取得価額30万円未満の減価償却資産を購入した場合、一定の要件のもとに一括で経費に計上できる特例です。

通常、取得価額10万円未満で一括償却できますが、特例を利用すれば高額な減価償却資産もその年に経費として全額を計上できるようになります。

要件

少額減価償却資産の取得価額の損金算入の特例は、原則として中小規模の法人または個人事業主・フリーランスが対象です。(大企業は適用できません。)

具体的な要件は、

- 事業用に取得すること

- 青色申告書を提出していること

- 法人の場合は連結法人には該当せず「資本金額または出資金額が1億円以下の法人」かつ「常時雇用人数が500人以下の法人」であること

- 年間300万円以内であること

になります。

特に注意が必要となるのは、この特例を適用できるのは年間300万円以内という点です。

例えば、パソコン(1台20万円)を20台を購入する場合、一括で経費計上できるのは15台まで(20万円 × 15台 = 300万円)となります。

残りの5台については、減価償却資産として法定耐用年数の4年に分けて分割して経費に計上しなければなりません。

少額減価償却資産の取得価額の損金算入の特例に関するよくある質問(Q&A)

ここからは、少額減価償却資産の取得価額の損金算入の特例(少額減価償却資産の特例)に関するよくある質問をご紹介します。

Q、少額減価償却資産の特例はいつまでですか?

A、記事執筆時点では、2026年(令和8年)3月31日までとなっています。

これまで2年ごとに延長が繰り返されており、令和8年4月以降も延長される可能性が高くなっています。

ただし、適用の要件が変更となる可能性があります。

実際、令和2年度、令和4年度で法改正により見直しが行われてきました。

| 令和2年度改正 | 常時雇用人数の要件が1,000人 → 500人に引き下げ、連結法人を対象外 |

|---|---|

| 令和4年度改正 | 対象資産から貸付け(主要な事業として行われる貸付けを除く)の用に供したものを除外 |

最後に

通常、10万円以上の高額商品を購入した場合は、経費を数年がかりで経費に計上していく必要があります。

例えば、その年の利益が100万円の見込みがあり、仕事に必要な機材を100万円分購入したケースを考えてみましょう。

通常であれば、

- 利益:100万円

- 経費:100万円

であることから最終利益は0円となり、税金の支払いは発生しません。

しかし、機材が10万円以上の高額商品の場合は、一部しか経費として認められず、税金の支払いが発生することになります。

そんなときに「少額減価償却資産の取得価額の損金算入の特例」を利用すれば、年間300万円を限度額として一括で経費として計上できます。

これにより税金の負担を少なくでき、直近のキャッシュフロー改善や手元の資金を増やすことが可能です。

もちろん、そこまで利益が上がっていないのであれば、減価償却資産として数年がかりで経費として計上するのも良いでしょう。

この記事の監修者

尾鼻 純

営業で多様なお客様と接する機会も多いですが、税金のことはもちろんのこと、あらゆる人脈を駆使してプライベートも含めたどのような相談にものれるよう心掛けております。これまで様々な困難な税務調査をクリアしてきました。税務署とは社長が納得されるまで徹底的に交渉させていただきます。

※本記事は、芦屋会計事務所 編集部によって企画・執筆を行いました。

※記事の執筆には細心の注意を払っておりますが、誤植等がある場合がございます。なお、執筆時から税法の改正等がある場合がございますので、最新の税法については顧問税理士等にご確認ください。

近畿エリアで税理士をお探しならお任せください!

近畿エリアで税理士をお探しならお任せください!