今年は、自然災害により自宅が被害を受けた。

そんなときに活用したいのが、

- 雑損控除

です。

雑損控除を適用すれば、税金の負担を減らしたり、還付金を受け取れます。

雑損控除は、ご自身で申請手続きをしなければ適用できない”知らなきゃ損する制度・仕組み”です。

たった少しの手間で数十万円単位のお金が戻ってくる可能性があるので、資産に被害を受けた方は上手く活用してみましょう。

目次

- 1 雑損控除とは

- 2 雑損控除の計算シミュレーション

- 3 雑損控除でどのくらい税金が安くなるの?いくら戻るの?

- 4 雑損控除の申請方法

- 5 雑損控除を「確定申告書等作成コーナー」で申請する方法

- 6 雑損控除を「手書き」で申請する方法

- 7 雑損控除のよくある質問(Q&A)

- 8 最後に

雑損控除とは

雑損控除とは、災害または盗難などによって資産に損害を受けたとき受けられる所得控除の一つです。

所得控除とは、家族構成や個人的事情などを反映するために認められている控除であり、所得税や住民税の負担を減らすことができます。

対象の資産

雑損控除の対象となる資産は、次の(1)(2)のいずれにも当てはまるケースとなります。

- 「納税者」または「納税者と生計を一にする配偶者やその他の親族(その年の総所得金額等が48万円以下)」が所有している資産

- 「棚卸資産若」「事業用固定資産等」「生活に通常必要でない資産」のいずれにも該当しない資産

具体例としては、

- 別荘などの趣味、娯楽、保養、鑑賞の目的で保有する資産

- ゴルフ会員権

- 貴金属、書画、骨董など1個または1組の価額が30万円を超えるもの

が当てはまります。

これらに関しては、自然災害などにより損害を受けても雑損控除の対象にはなりません。

損害の原因

雑損控除の対象となる損害は、次のいずれかに限られます。

- 震災、風水害、冷害、雪害、落雷など自然現象の異変による災害

- 火災、火薬類の爆発など人為による異常な災害

- 害虫などの生物による異常な災害

- 盗難

- 横領

※詐欺や恐喝の場合には、雑損控除は受けられません。

控除の対象金額

雑損控除の対象となる金額は、次のいずれか多い方となります。

- 差引損失額 - 総所得金額等 × 10%

- 差引損失額のうち災害関連支出の金額 - 5万円

※災害関連支出とは、災害により滅失した住宅、家財などを取壊しまたは除去するために支出した金額などです。

差引損失額

ここで重要となってくるのが差引損失額です。

差引損失額とは、資産の時価を基に計算した「損害金額」に「資産の原状回復のために支出した金額」を加えます。

さらに災害に備えて保険に加入している場合は、受け取った「保険金」や「損害賠償金」を差し引いた金額となります。

計算方法は、次のとおりです。

差引損失額 = 損害金額 + 災害等に関連したやむを得ない支出の金額 - 保険金などにより補てんされる金額

繰越損失額の期間

損失額が大きくてその年の所得金額から控除しきれない場合は、翌年以後3年間を限度に繰り越すことが可能です。

なお、雑損控除は、他の所得控除に先立って控除することになっています。

雑損控除の計算シミュレーション

ここからは、実際の数値に当てはめて雑損控除額の計算シミュレーションをしてみます。

条件は、

- 総所得金額等:300万円

- 損害金額:200万円

- 災害関連のやむを得ない支出:50万円

- 保険金:100万円

とします。

1、差引損失額を算出する

まずは、損害金額等から受け取った保険金を差し引いた”差引損失額”を算出します。

差引損失額 = 損害金額 + 災害等に関連したやむを得ない支出の金額 - 保険金などにより補てんされる金額 = 200万円 + 50万円 − 100万円 = 150万円

2、雑損控除の対象となる金額を算出する

続いて、雑損控除の対象となる金額を算出します。

2つあるのでそれぞれ計算しましょう。

1、雑損控除の対象となる金額 = 差引損失額 − 総所得金額等 × 10% = 150万円 − 300万円 × 10% = 120万円

2、雑損控除の対象となる金額 = 差引損失額のうち災害関連支出の金額 − 5万円 = 50万円 − 5万円 = 45万円

上記の計算結果のうち、金額が大きいほうが雑損控除の金額として適用されます。

今回のケースでは、120万円です。

雑損控除でどのくらい税金が安くなるの?いくら戻るの?

では、雑損控除を適用することで税金の負担額は、どのくらい変化するのでしょうか?見ていきましょう。

先ほどの例を使って比較してみましょう。

| 雑損控除なし | 雑損控除あり | |

|---|---|---|

| 年収 | 500万円 | 500万円 |

| 給与所得控除 | −144万円 | −144万円 |

| 基礎控除 | −48万円 | −48万円 |

| 社会保険料控除 | −72万円 | −72万円 |

| 雑損控除 | 0円 | −120万円 |

| 課税所得 | 236万円 | 116万円 |

| 所得税 | 13万8,000円 | 5万8,000円 |

| 住民税 | 23万6,000円 | 11万6,000円 |

※社会保険料控除は14.4%で計算、住民税は10%で計算しています。会社や地域によって違ってきますので目安として考えてください。

雑損控除120万円が適用されることにより

- 所得税が8万円

- 住民税が12円

の合計20万円の税負担が減る計算になります。

雑損控除の申請方法

雑損控除の適用要件に当てはまった場合は、雑損控除の申請をしましょう。

雑損控除は、年末調整で行うことができないため、会社員であっても確定申告を提出しなければなりません。

申請方法は、

- 手書き

- 確定申告書等作成コーナー

の2つです。

雑損控除の申請だけであれば、スマホから利用することも可能になっています。

必要書類

雑損控除の申請をする際は、災害等に関連してやむを得ない支出をした金額についての領収書が必要となります。

具体的には、

- 被害を受けた資産、取得時期、取得価額の分かるもの(建物の請負契約書など)

- 被害を受けた資産の修繕費、取り壊し費用、除去費用の分かるもの(見積書、領収書など)

- 被害を受けた資産について受け取る保険金額の分かるもの(支払通知書類)

- 市町村から交付された「り災証明書」(コピー可)

- 警察署が発行する「被害額届出用の証明書」

などです。

上記の書類を確定申告書類等に添付または提示をします。

なお、e-Taxで確定申告書を提出する場合は、雑損控除の証明書の記載内容を入力して送信すれば、添付や提示の必要はありません。

雑損控除を「確定申告書等作成コーナー」で申請する方法

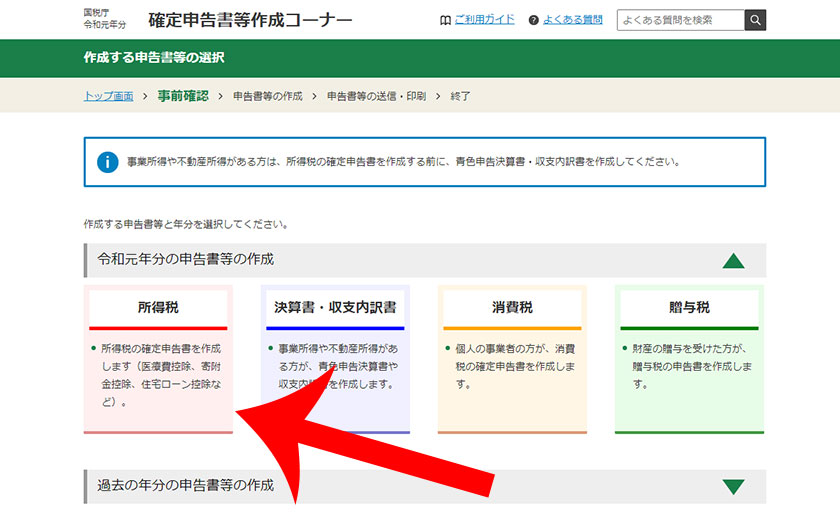

ここからは、確定申告書を「確定申告書等作成コーナー」で作成する方法を解説します。

確定申告等作成コーナーとは、画面上の支持に従って項目を入力するだけで簡単に確定申告書等が作成できる国税庁運営のサービスです。

まず、国税庁の特設Webサイト『確定申告書等作成コーナー』に移動してから「作成開始 >」をクリックします。

※その年の確定申告書等作成コーナーは、1月上旬に公開されるので注意が必要です。

税務署への提出方法を選択します。

マイナンバーカードとICカードリーダライタがあるなら「e-Taxで提出 マイナンバーカード方式」が便利です。

上記の2点がなくても『確定申告のe-Taxは「ID・パスワード方式」が便利!税務署で申請しよう』を参考にID・パスワードを発行すれば、e-Taxによりオンラインで確定申告書の提出が可能になります。

その他、パソコンで印刷して郵送等により提出する場合は、一番右側の「印刷して提出」を選択しましょう。

なお、スマートフォンから「確定申告書等作成コーナー」で確定申告書を作成する方法は、次の記事で解説しています。

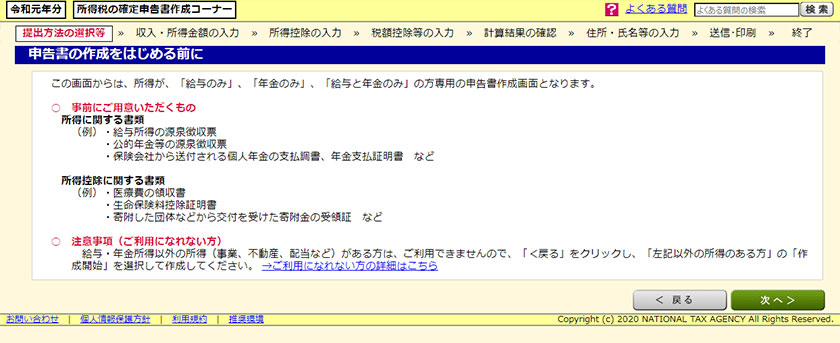

国税庁により動作を確認した推奨環境や利用規約などを確認してから「利用規約に同意して次へ」をクリックします。

雑損控除を受けるために確定申告書を作成する場合は、一番左の「所得税」をクリックします。

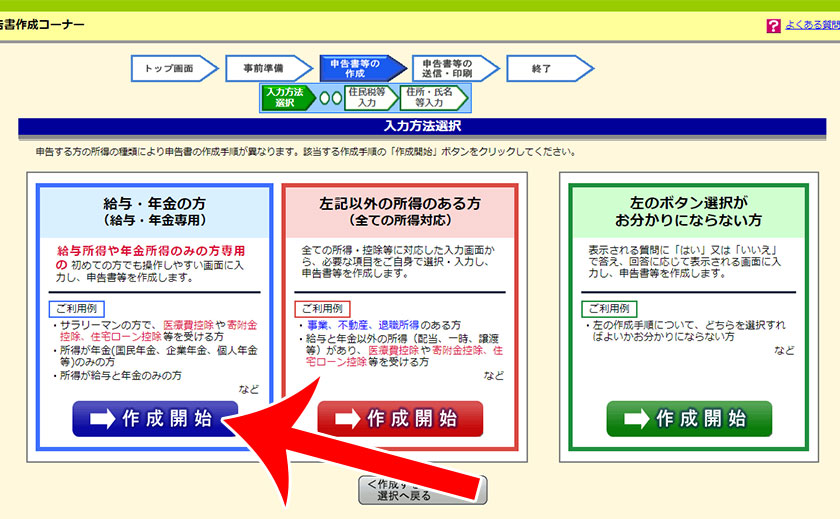

会社員で給与収入しか受け取っていないのであれば、一番左の「給与・年金の方(給与・年金専用)」の作成開始をクリックしましょう。

あとは、指示に従って金額などを入力していけば、自動的に雑損控除が適用された「確定申告書」が作成されます。

雑損控除を「手書き」で申請する方法

パソコンやスマートフォンの操作が苦手な方は、確定申告書を「手書き」で作成できます。

どうしても分からない点があれば、税務署に直接行って説明を受けながら記入することも可能です。

雑損控除を「手書き」で申請するための必要書類は、

- 確定申告書

- 災害等に関連してやむを得ない支出をした金額についての領収書

の2点です。

また、確定申告書を作成するために会社員の場合は、勤務先で発行される「源泉徴収票」も必要となります。

確定申告書の書き方

ここからは、雑損控除を適用するときの確定申告書の書き方を解説します。

正社員、公務員、契約社員、派遣、アルバイト・パートなどの場合は『確定申告書A』をダウンロードしましょう。

自営業の場合は『確定申告書B』を使用することになります。

なお、確定申告書Aと確定申告書Bの記入方法については大きな違いはありません。

ここでは、確定申告書Aの書き方を紹介していきます。

確定申告書の書き方

さっそく、雑損控除を適用するときの確定申告書の書き方を解説します。

正社員、公務員、契約社員、派遣、アルバイト・パートなどの場合は『確定申告書A』をダウンロードしましょう。

自営業の場合は『確定申告書B』を使用することになります。

なお、確定申告書Aと確定申告書Bの記入方法については大きな違いはありません。

ここでは、確定申告書Aの書き方を紹介していきます。

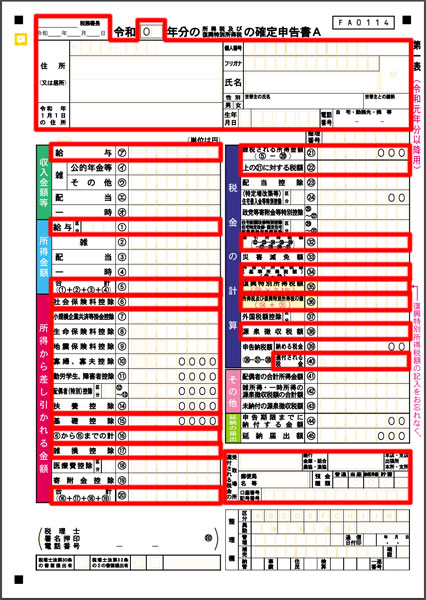

確定申告書A第一表の書き方

確定申告書A第一表には、次の赤で囲まれている枠を記入していきます。(所得状況などによって記入箇所は増えます。)

基本的には、勤務先から発行される「源泉徴収票」の金額を見ながら記入していくことになります。

上部の欄には「管轄税務署」を記入します。

管轄税務署は、GoogleやYahoo検索で「地名+管轄税務署」と検索すると表示されます。

「提出日」「住所」「個人番号(マイナンバーカードの番号)」「名前」「性別」「世帯主」「世帯主との続柄」「生年月日」「電話番号」など、基本的な情報を入力します。

| 給与(ア) | 源泉徴収票の「収入金額」を記入します。 |

|---|---|

| 給与(1) | 源泉徴収票の「給与所得控除後の金額」を記入します。 |

| 合計(5) | (1)から(4)までの合計金額を記入します。給与所得のみであれば(1)の金額を記入します。 |

| 社会保険料控除(6) | 源泉徴収票の「社会保険料等の金額」を記入します。 |

| (7)から(14) | 各種控除に該当する方は、記入をします。例えば、一定所得以下の配偶者がいる方は、配偶者控除の欄に記入しましょう。 |

| 基礎控除(15) | 合計所得金額が2,400万円以下の方は、48万円と記入します。 |

| (6)から(15)までの計(16) | (6)から(15)までの合計金額を記入します。 |

| 雑損控除 | 雑損控除の金額を記入します。雑損控除は「差引損失額 - 総所得金額等 × 10%」と「差引損失額のうち災害関連支出の金額 - 5万円」のいずれか大きい方となります。 |

| 合計(20) | (16)から(19)までの合計金額を記入します。 |

| 課税される所得金額(21) | (5)から(20)を差し引いた金額を記入します。 |

| 上の(21)に対する税額(22) | 「所得税の速算表」から税額を算出して記入します。 |

| 差引所得税額(32) | (22)から(23)(24)(25)(26)(27)(28)(29)(30)(31)を差し引いた金額を記入します。 |

| 再差引所得税額(基準所得税額)(34) | (32)から(33)を差し引いた金額を記入します。 |

| 復興特別所得税(35) | (34)に0.021をかけた金額を記入します。 |

| 所得税及び復興特別所得税の額(36) | (34)と(35)の合計金額を記入します。 |

| 源泉徴収税額(38) | 源泉徴収票の「源泉徴収税額」を記入します。 |

| 申告納税額の還付される税金(40) | (36)から(37)(38)を差し引いた金額を記入します。 |

※申告者の状況に応じて記入箇所は変わります。

上の(21)に対する税額(22)の計算に用いる「所得税の速算表」は、次のとおりです。

| 課税される所得金額 (課税所得) |

税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 9万7,500円 |

| 330万円を超え 695万円以下 | 20% | 42万7,500円 |

| 695万円を超え 900万円以下 | 23% | 63万6,000円 |

| 900万円を超え 1,800万円以下 | 33% | 153万6,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 279万6,000円 |

| 4,000万円超 | 45% | 479万6,000円 |

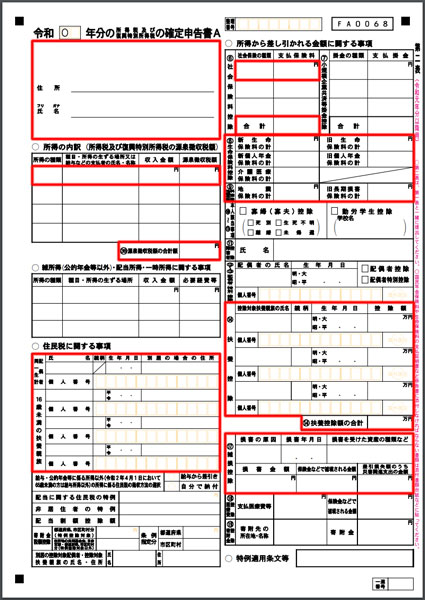

確定申告書A第二表の書き方

確定申告書A第二表には、次の赤で囲まれている枠を記入していきます。(所得状況などによって記入箇所は増えます。)

まず、「住所」と「氏名」を記入します。

あとは、源泉徴収票などを見ながら記入してください。

| 所得の種類 | 会社員の場合は「給与」と記入します。 |

|---|---|

| 種目・所得の生ずる場所又は給与などの支払者の氏名・名称 | 会社員の場合は、勤務先の「会社名」を記入します。 |

| 収入金額 | 源泉徴収票の「収入金額」を記入します。 |

| 源泉徴収税額 | 源泉徴収票の「源泉徴収税額」を記入します。 |

| 源泉徴収税額の合計額 | 源泉徴収税額の合計額を記入します。 |

住民税に関する事項は「同一生計の配偶者」「16歳未満の扶養親族」がいる場合に記入します。

| 社会保険の種類 | 会社員の場合は「源泉徴収票のとおり」と記入します。 |

|---|---|

| 支払保険料 | 源泉徴収票の「社会保険料等の額」を記入します。 |

| 合計 | 支払保険料の合計金額を記入します。 |

| 生命保険料控除 | 「新生命保険料の計」「旧生命保険料の計」「新個人年金保険料の計」「旧個人年金保険料の計」「介護医療保険料の計」「地震保険料の計」「旧長期損害保険料の計」を加入状況に応じて記入します。 |

| 扶養控除 | 控除対象の扶養親族がいある場合は「氏名」「続柄」「生年月日」「控除額」「個人番号」を記入します。 |

| 損害の原因 | 地震、台風、害虫、盗難、横領など、損害の原因を記入します。 |

|---|---|

| 損害年月日 | 損害年月日を記入します。 |

| 損害を受けた資産の種類など | 住宅、家財など、損害を受けた資産の種類を記入します。 |

| 損害金額 | 損害金額を記入します。 |

| 保険金などで補填される金額 | 保険金に加入して損害を補てんしてもらった場合は、その金額を記入します。 |

| 差引損失額のうち災害関連支出の金額 | 災害により滅失した住宅、家財などを取壊しまたは除去するために支出した金額などを記入します。 |

雑損控除のよくある質問(Q&A)

ここからは、雑損控除のよくある質問(Q&A)をご紹介します。

Q. 雑損控除は年末調整により適用できますか?

A. 本文中でも解説したとおり、雑損控除は年末調整の対象外です。

そのため、会社員は、年末調整と確定申告の両方を行う必要があります。

Q. 雑損控除の確定申告はいつまでに提出する必要がありますか?

A. 雑損控除の申請期間は、5年間です。

5年以内であれば、さかのぼって提出するとができます。

例えば、令和2年分の申請期間は、令和3年1月1日から令和7年12月31日までとなります。

Q. 住所が別であっても「生計を一にする」に当てはまりますか?

A. 生活費を同じ財布から支出していれば、生計を一にするに当てはまります。

生計を一にするは、必ずしも同居を要件とするものではなく、勤務、修学、療養などのために別居している場合でも「生計を一にする」とみなされるケースがあります。

例えば、学校の寮で暮らす子どもに生活費、学資金などを常に送金している場合は、生計を一にしている子と認められます。

Q. ねずみやシロアリ被害により発生した費用は、雑損控除の対象ですか?

A. ねずみやシロアリ被害により修繕に要した費用や駆除にかかった費用は、雑損控除の対象となります。

ただし、現在、ねずみやシロアリの被害を受けていないが、今後のことを考えて事前に防止・予防するために支払った費用については、雑損控除の対象外となるため注意が必要です。

国税庁ホームページでも次のように記載されています。

7年前に建築して居住の用に供していた家屋の一部がシロアリによって被害を受けたため修繕を行いましたが、この修繕に要した支出は雑損控除の対象となりますか。また、シロアリにより被害を受けた際に要したシロアリの駆除費用はどうですか。

シロアリによる被害は、所得税法施行令第9条《災害の範囲》に規定する「害虫……その他の生物による異常な災害」に該当し、修繕に要した費用及びそのシロアリを駆除するための費用は雑損控除の対象となります。

出典:国税庁「シロアリの駆除費用」

Q. 詐欺による被害は雑損控除の対象ですか?

A. 本文中でも注釈があったように詐欺や恐喝の場合は、雑損控除の対象外です。

例えば、ネットバンキングを標的にしたサイバー犯罪により不正送金の被害に遭った場合は、雑損控除の対象となります。

しかし、振り込み詐欺のように悪意を持った者に騙されて自ら現金を指定の口座に送金してしまった場合は、雑損控除の対象とはなりません。

Q. 仮想通貨の不正送金被害は雑損控除の対象ですか?

A. ビットコインなど仮想通貨の不正送金による損失は、雑損控除の対象となる可能性が高くなります。

例えば、暗号資産の交換事業者が第三者による不正アクセスを受けて利用者に損失が発生した場合は、基本的には雑損控除の対象となります。

ただし、先ほど同様、詐欺による仮想通貨の損失については、雑損控除の対象とはなりません。

Q. 自然災害によりお墓に損害があった場合は、雑損控除の対象ですか?

A. 基本的には、自然災害などにより墓地・墓石・仏壇などが被害にあった場合は、雑損控除の対象となります。

これは、先祖代々受け継がれている「お墓」は、生活に欠かせない資産とされているからです。

Q、車の修理費は雑損控除の対象ですか?

A.生活に必要な車を修理した場合は、雑損控除の対象となります。

ただし、趣味・娯楽目的で保有している車は、生活に必要な車を認められないことから雑損控除の対象外です。

Q. 損失額の算出が困難な場合は、どうすれば良いの?

A. 損失額の算出が困難な場合は、国税庁が公表している合理的な計算方法を用いることが可能です。

通常、被害を受けた資産の損失額は、その損失の生じた直前における資産の価額を基に計算する必要があります。

しかし、

- 住宅の主要構造部に損壊がある場合

- 損害を受けた資産について個々に損失額を計算することが困難な場合

の両方に当てはまる場合は、次の方法により計算することが可能です。

ただし、被災者生活再建支援法に基づくものは除きます。

また、損失額には、損害を受けた住宅等の原状回復費用(修繕費)が含まれるものとします。

住宅に対する損失額の計算

(1)住宅の取得価額が明らかな場合は、次のとおりです。

損失額 =(住宅の取得価額 - 減価償却費)× 被害割合

(2)住宅の取得価額が明らかでない場合は、次のとおりです。

損失額 ={(1平方メートルあたりの工事費用 × 総床面積)- 減価償却費)}× 被害割合

家財に対する損失額の計算(生活に通常必要な動産で、車両を除きます。)

(1)家財の取得価額が明らかな場合は、次のとおりです。

損失額 =(家財の取得価額 - 減価償却費)× 被害割合

(2)家財の取得価額が明らかでない場合は、次のとおりです。

損失額 = 家族構成別家庭用財産評価額 × 被害割合

家族構成別家庭用財産評価額は、年齢や家族構成によって次のように定められています。

| 世帯主の年齢 | 夫婦 | 独身 |

|---|---|---|

| ~29歳 | 500万円 | 300万円 |

| 30~39歳 | 800万円 | |

| 40~49歳 | 1,100万円 | |

| 50歳~ | 1,150万円 |

※大人(年齢18歳以上)1名につき130万円を加算し、子供(年齢18歳以上)1名につき80万円を加算します。

- 40代夫婦

- 子供(18歳未満)2人

の場合は、1,260万円(= 1,100万円 + 80万円 × 2人)が家庭用財産評価額として扱われます。

車両に対する損失額の計算

車両に対する損失額の計算は、次のとおりです。

損失額 =(車両の取得価額 - 減価償却費)× 被害割合

生活に通常必要であるかどうかは、専ら通勤に使用しているなど、車両の保有目的、使用状況を総合的に勘案して判断されます。

最後に

今回は、雑損控除の対象や計算方法などについて詳しく解説しました。

雑損控除は、自然災害、害虫被害、盗難などで資産に損害を受けたときに適用できる所得控除の一つです。

具体的には、

- 震災、風水害、冷害、雪害、落雷など自然現象の異変による災害

- 火災、火薬類の爆発など人為による異常な災害

- 害虫などの生物による異常な災害

- 盗難

- 横領

により「納税者」や「生計を一にする家族」が所有している資産が損害を受けたときに税金の一部が返ってくる可能性があります。

ただし、詐欺や恐喝などにより資産に損失を被っても雑損控除の対象外となるので注意が必要です。

この記事の監修者

尾鼻 純

営業で多様なお客様と接する機会も多いですが、税金のことはもちろんのこと、あらゆる人脈を駆使してプライベートも含めたどのような相談にものれるよう心掛けております。これまで様々な困難な税務調査をクリアしてきました。税務署とは社長が納得されるまで徹底的に交渉させていただきます。

※本記事は、芦屋会計事務所 編集部によって企画・執筆を行いました。

※記事の執筆には細心の注意を払っておりますが、誤植等がある場合がございます。なお、執筆時から税法の改正等がある場合がございますので、最新の税法については顧問税理士等にご確認ください。

スポンサーリンク

近畿エリアで税理士をお探しならお任せください!

近畿エリアで税理士をお探しならお任せください!