個人事業主やフリーランス、小さな会社のための退職金制度である”小規模企業共済”

小規模企業共済を活用することで、掛金の全額(最大で年間84万円)を所得控除できるだけでなく、掛金以上のお金を受け取ることも可能です。

例えば、掛金1万円を20年間にわたって積み立てた場合、掛金合計額240万円に対して最大278万6,400円(+36万6,400円)を受け取れます。

つまり、”節税対策”と”高い運用益”を享受できる一石二鳥の制度なのです。

しかしながら、小規模企業共済は良いことばかりではなく、気をつけるべき点もあります。

その1つが任意解約(自己都合による解約)をした場合です。

この記事では、小規模企業共済を任意解約するときの注意点をまとめています。

目次

小規模企業共済は任意解約により元本割れする可能性がある

先に言っておくと、小規模企業共済は20年(240ヶ月)未満で任意解約をした場合、解約手当金が掛金合計額を下回る”元本割れ”の状態になります。

※掛金を12ヶ月以上滞納した場合も任意解約と同様の条件となります。

返戻率

小規模企業共済の任意解約による返戻率は、次のとおりです。

| 掛金の納付月数 | 支給割合(返戻率) |

|---|---|

| 12ヶ月未満 | 0%(掛け捨て) |

| 12ヶ月以上 84ヶ月未満 | 80.00% |

| 84ヶ月以上 90ヶ月未満 | 80.50% |

| 90ヶ月以上 96ヶ月未満 | 81.25% |

| 以下6ヶ月ごとに0.75%ずつ増加 | |

| 240ヶ月以上 246ヶ月未満 | 100.00% |

| 246ヶ月以上 252ヶ月未満 | 100.25% |

| 252ヶ月以上 258ヶ月未満 | 100.50% |

| 以下6ヶ月ごとに0.25%ずつ増加 | |

| 468ヶ月以上 474ヶ月未満 | 109.50% |

| 474ヶ月以上 480ヶ月未満 | 109.75% |

| 480ヶ月以上 | ※ |

※480ヶ月以降は、110%に480ヶ月を超える6ヶ月ごとに0.25%ずつ加えた支給割合となります。(ただし120%を上限とします。)

個人事業の廃業・会社の解散等なら返戻率100%以上

掛金の納付月数が20年未満で元本割れとなるのは、あくまでも任意解約(自己都合で解約)した場合のみです。

その他の理由であれば、例え5年目であっても返戻率は100%以上となります。

共済金の種類

小規模企業共済の解約の理由によって共済金の種類が異なってきます。

| 個人事業主 | 法人の役員 | |

|---|---|---|

| 共済金A | ・個人事業を廃止 ・個人事業主の死亡 |

・法人が解散 |

| 共済金B | ・老齢給付(65歳以上で180ヶ月以上掛金を払い込んだ方) | ・老齢給付(65歳以上で180ヶ月以上掛金を払い込んだ方) ・病気、怪我で役員を退任 ・65歳以上で役員を退任 ・契約者の死亡 |

| 準共済金 | ・個人事業の法人成りにより加入資格がなくなったので解約をした | ・法人の解散、病気、怪我以外で役員を退任 ・65歳未満で役員を退任 |

なお、共済金の種類を受給額の大きい順に並べると

- 共済金A

- 共済金B

- 準共済金

となります。

受給額

実際に共済金の種類(共済金A、共済金B、準共済金)ごとの受給額を見ていきましょう。

| 掛金の納付月数 | 共済金A | 共済金B | 準共済金 |

|---|---|---|---|

| 5年 (掛金合計額60万円) |

62万1,400円 (+2万1,400円) |

61万4,600円 (+1万4,600円) |

60万円 (+0円) |

| 10年 (掛金合計額120万円) |

129万600円 (+9万600円) |

126万800円 (+6万800円) |

120万円 (+0円) |

| 15年 (掛金合計額180万円) |

201万1,100円 (+21万1,100円) |

194万400円 (+14万400円) |

180万円 (+0円) |

| 20年 (掛金合計額240万円) |

278万6,400円 (+38万6,400円) |

265万8,800円 (+25万8,800円) |

241万9,500円 (+1万9,500円) |

※共済金A・共済金Bは6ヶ月未満、準共済金は12ヶ月未満の解約時の受給額は0円(掛け捨て)となります。

小規模企業共済の任意解約は一時所得扱いとなる

小規模企業共済を任意解約する場合は、返戻率だけでなく所得区分にも注意が必要です。

次は、小規模企業共済の受け取り方法ごとの税金の種類です。

| 受取方法 | 税法上の扱い |

|---|---|

| 共済金または準共済金を一括で受け取る場合 | 退職所得扱い |

| 共済金を分割で受け取る場合 | 公的年金等の雑所得扱い |

| 共済金を一括・分割併用で受け取る場合 | (一括分)退職所得扱い (分割分)公的年金等の雑所得扱い |

| 遺族が共済金を受け取る場合(死亡退職金) | (相続税法上)みなし相続財産 |

| 65歳以上の方が任意解約をするまたは65歳以上の共同経営者が任意退任をする場合 | 退職所得扱い |

| 65歳未満の方が任意解約をするまたは65歳未満の共同経営者が任意退任をする場合 | 一時所得扱い |

| 12か月以上の掛金の未払いによる解約(機構解約)で解約手当金を受け取る場合 | 一時所得扱い |

小規模企業共済を退職所得で受け取った場合は、勤務年数に応じて大きな税制優遇を受けることが可能です。

しかし、65歳未満で任意解約をしてしまうと”一時所得扱い”となり、税金が高くなってしまう可能性があるので注意しなければなりません。

小規模企業共済の掛金を減額するときは注意

小規模企業共済の掛金を減額した場合は、納付期間が20年(240ヶ月)以上であっても元本割れする可能性があります。

なぜなら、小規模企業共済の掛金を減額すると

- 減額した掛金分は運用されない

- 減額した掛金分は納付月数にカウントされない

というデメリットがあるからです。

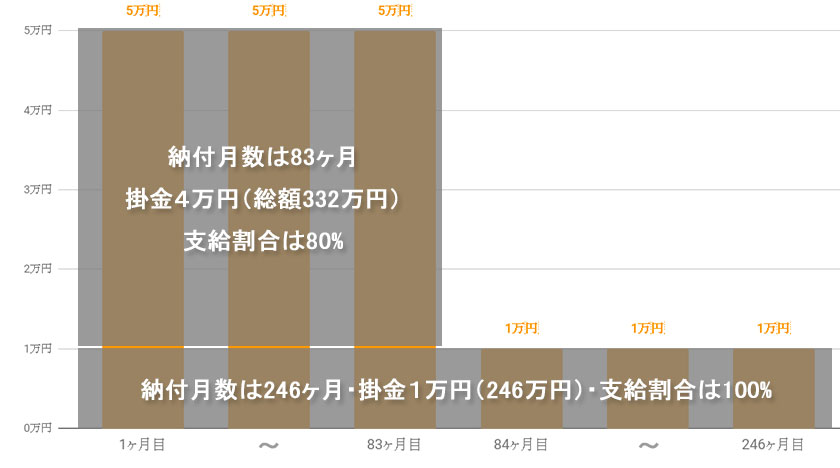

例えば、小規模企業共済の掛金を5万円 → 1万円に減額したときは、任意解約(自己都合による解約)の支給割合は次のようになります。

- 掛金1万円の部分(246万円)は支給割合100%

- 掛金4万円の部分(332万円)は支給割合80%

となります。

結果、掛金の納付期間が246ヶ月であっても元本割れを起こしてしまいます。

小規模企業共済の掛金の減額によるデメリットは、次の記事で詳しく解説しています。

小規模企業共済の任意解約で必要な書類

小規模企業共済の任意解約で必要な書類は、次のとおりです。

| マイナンバーカードの両面写し | 解約手当金が100万円以下なら不要です。 マイナンバーカードを持っていない場合は、番号確認書類と本人確認書類の2種類が必要です。 |

|---|---|

| 共済契約締結証書 | こちらの書類を紛失した場合は、その旨と印鑑登録証明書を添付することで再発行できます。 |

| 退職所得申請書 | 請求事由発生時点で65歳未満なら不要です。 他からも退職手当等の支払いを受けている場合は、源泉徴収票の写しが必要となります。 |

※その他、お客様の状況に合わせて追加の書類が必要となる場合があります。

最後に

小規模企業共済は、20年(240ヶ月)未満で任意解約(自己都合による解約)すると元本割れしてしまいます。

そのため、小規模企業共済を契約するときは、継続的に掛金を支払っていけるように掛金を慎重に設定しなければなりません。

なお、共済の掛金を業績に合わせて柔軟に変更したい場合は、倒産防止共済がおすすめ。

納付月数が40ヶ月以上で返戻率が100%となり、節税対策としても活用できます。

共済や生命保険を活用することで100万円単位で節税対策をすることもできますが、当記事で解説したとおり注意点があることも事実です。

間違った方法をとってしまうと、節税対策のために手間を掛けたのに余計なコストを支払うことにもなります。

会社にお金を残す節税対策を実践するのであれば、税務の専門家である私たちにお気軽にご相談ください。

この記事の監修者

尾鼻 純

営業で多様なお客様と接する機会も多いですが、税金のことはもちろんのこと、あらゆる人脈を駆使してプライベートも含めたどのような相談にものれるよう心掛けております。これまで様々な困難な税務調査をクリアしてきました。税務署とは社長が納得されるまで徹底的に交渉させていただきます。

※本記事は、芦屋会計事務所 編集部によって企画・執筆を行いました。

※記事の執筆には細心の注意を払っておりますが、誤植等がある場合がございます。なお、執筆時から税法の改正等がある場合がございますので、最新の税法については顧問税理士等にご確認ください。

近畿エリアで税理士をお探しならお任せください!

近畿エリアで税理士をお探しならお任せください!