売上高が1,000万円を超えて課税事業者となった場合、消費税を納付しなければなりません。

消費税とは、日本国内で商品の販売やサービスの提供をした場合に課税される税金であり、消費者が負担をして事業者が納付をします。

通常、事業者にとって消費税は納めるものですが、申告方法によっては還付金としてお金が返ってくるケースもあります。

この記事では、消費税の還付金を受け取るための条件をまとめました。

消費税の課税事業者になった方にとって有益な内容となっていますので是非ご一読ください。

目次

消費税の還付金とは

消費税の還付金とは、売上などで消費者から預かった消費税額より仕入れなどで支払った消費税額の方が大きいときに差額を還付金として受け取れる制度です。

分かりやすく言えば、

- 預かった消費税 < 支払った消費税

となった場合に還付金を受け取ることができます。

預かった消費税とは、商品の販売などをしたとき消費者から預かったお金です。

支払った消費税とは、事業者が仕入れなどをしたときに支払った消費税となります。

例えば、売上高1,320万円(内消費税120万円)、仕入高1,650万円(内消費税150万円)の会社があったとします。

このとき消費税の納税額は、

納付消費税額 = 120万円 - 150万円 = -30万円

のマイナスとなり、24万円の還付金を受け取ることが可能です。

支払った消費税に含まれない取引

先ほど解説したとおり、消費税の課税額は、売上(預かった消費税)から仕入や経費(支払った消費税)を差し引くことで求められます。

しかし、仕入や経費の中には、消費税が課税されない取引もあり、いくら金額が増えようとも消費税の還付の対象にはなりません。

具体的には、

- 従業員への給与

- 社会保険料(国民年金、国民健康保険など)

- 租税公課(事業税、固定資産税、都市計画税、自動車税、不動産取得税、印紙税、登録免許税など)

- 損害保険料、生命保険料、共済金など

- 寄付金、祝金、見舞金、補助金など

- 国外取引により支払った仕入・経費

については、消費税が課税されない「非課税」「不課税」「免税」に該当します。

そのため、これらの支払額が増えても消費税の還付金が増えることはありません。

このときは、

- 預かった消費税:300万円

- 支払った消費税:150万円

となり、給与支払額については考慮されません。

消費税の還付金を受け取るための条件

ここからは、消費税の還付金を受け取るための条件について解説していきます。

原則課税を選択する必要がある

消費税の還付を受けるには、消費税の申告方法を「原則課税」にしている必要があります。

原則課税とは、売上に伴ってお客さまから「預かった消費税」から仕入れや設備投資などで「支払った消費税」を差し引いて計算する方法です。

消費税の納付額 =「預かった消費税 - 支払った消費税」

例えば、売上高2,200万円(内消費税200万円)、仕入高1,100万円(内消費税100万円)の会社があった場合は、次のように計算できます。

消費税の納付額 = 200万円 - 100万円 = 100万円

簡易課税を選択している場合は「預かった消費税 < 支払った消費税」となっていても消費税の還付は受けられないので注意しましょう。

簡易課税から原則課税に変更する方法

現在、簡易課税を選択している場合は「課税事業者選択届出書」を税務署に提出することで原則課税に変更できます。

原則課税を適用したい事業年度の前日まで(会社設立1期目の場合は、その事業年度の末日まで)にしましょう。

会社設立1期目の場合は、2020年12月31日までです。

ただし、一度「課税事業者選択届」を提出してしまうと、2年間(場合によって3年間)は、原則課税を継続する必要があるので注意しましょう。。

免税事業者は消費税の還付を受けれない

消費税の還付を受けれるのは、課税事業者(消費税の納税義務がある事業者)に限られます。

免税事業者の場合は、売上高(預かった消費税)より仕入高(支払った消費税)の方が多かったとしても消費税の還付を受けることはできないので注意しましょう。

消費税の免税事業者は、

- 売上高1000万円未満の事業者

- 会社設立1~2年目で消費税の納税義務が免除されている事業者(会社設立の資本金はいくら?知らないと税金が◯◯万円上がることも)

となります。

免税事業者から課税事業者に変更する方法

現在、免税事業者の場合は、「課税事業者選択届出書」を税務署に提出することで「課税事業者」になれます。

課税事業者を適用したい事業年度の前日まで(会社設立1期目の場合は、その事業年度の末日まで)に提出しましょう。

会社設立1期目の場合は、2020年12月31日までです。

ただし、一度「課税事業者選択届」を提出してしまうと、2年間(場合によって3年間)は、課税事業者を継続する必要があります。

課税事業者になって1年目は消費税の還付を受けれてた。

しかし、2年目に売上高が1,000万円未満にも関わらず、消費税を支払うことになるかもしれません。

ただ、2023年10月1日からスタートしたインボイス制度により課税事業者になった方が有利となるケースもあります。

輸出業は消費税の還付を受けやすい

先ほど解説したとおり、基本的には、売上高より仕入高(仕入れ、経費、設備投資)が大きかったときに「預かった消費税 < 支払った消費税」となり、消費税の還付対象となります。

しかし、その他にも消費税の還付を受けやすいケースがあります。

それが海外への輸出の割合が高いケースです。

なぜなら、商品の輸出や輸出類似取引を行う場合は、消費税が免税されるからです。

一方、輸出を行うために国内で商品を仕入れるときには、消費税を支払う必要があります。

つまり、

- 売上高(国際取引)= 消費税が免税

- 仕入高(国内取引)= 消費税が課税

といった構造になります。

消費税の還付の計算例

例えば、売上高3,500万円(内訳:国内取引1,100万円、海外取引2,400万円)、仕入高2,530万円の企業があったとします。

このとき消費税は、

- 売上高(国内取引):100万円

- 売上高(海外取引):0円

- 仕入高:230万円

となります。

これを消費税(原則課税)の計算式に当てはめて計算すれば、次のようになります。

消費税の課税額 = 預かった消費税 - 支払った消費税 = 100万円 - 230万円 = -130万円

消費税の還付を受ける手続き方法

消費税の還付対象となった場合は、一定の手続きが必要となってきます。

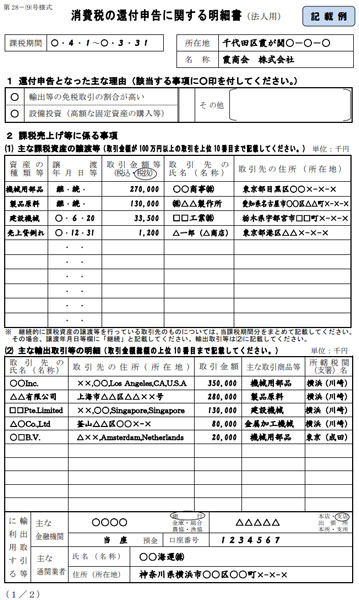

通常の消費税の確定申告の提出書類と合わせて

- 消費税の還付申告に関する明細書

を所轄の税務署に提出する必要があります。

この明細書には「還付申告となった主な理由(輸出等の免税取引の割合が多い、設備投資など)」「主な課税資産の譲渡等」「主な輸出取引等の明細」「仕入金額等の明細」「主な固定資産等の取得」を記入する必要があります。

出典:国税庁「消費税の還付申告に関する明細書(法人用)」

確定申告の仕訳

確定申告の処理では、還付される消費税の仕訳には「未収消費税」を使用します。

未収消費税は、預かった消費税(借受消費税)から支払った消費税(仮払消費税)を差し引くことで求めることが可能です。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 借受消費税 未払消費税 |

100,000円 130,000円 |

仮払消費税 | 230,000円 |

なお、端数処理により金額が一致しない場合は、貸方に雑収入などの勘定科目を入れて調整をします。

最後に

今後、大規模な設備投資を考えているなら、一度、消費税の還付を考えてみましょう。

場合によっては、数百万円単位でお金が戻ってくるかもしれません。

ただ、消費税の還付を確実に受けとるには、条件や時期、申告など注意点がいくつかあります。

もし、消費税の還付で疑問があるようでしたら、お気軽にご相談ください。

税務に精通した専門スタッフが誠心誠意対応させていただきます。

この記事の監修者

尾鼻 純

営業で多様なお客様と接する機会も多いですが、税金のことはもちろんのこと、あらゆる人脈を駆使してプライベートも含めたどのような相談にものれるよう心掛けております。これまで様々な困難な税務調査をクリアしてきました。税務署とは社長が納得されるまで徹底的に交渉させていただきます。

※本記事は、芦屋会計事務所 編集部によって企画・執筆を行いました。

※記事の執筆には細心の注意を払っておりますが、誤植等がある場合がございます。なお、執筆時から税法の改正等がある場合がございますので、最新の税法については顧問税理士等にご確認ください。

近畿エリアで税理士をお探しならお任せください!

近畿エリアで税理士をお探しならお任せください!