税務調査で過去の申告内容に誤りが見つかり「修正申告」や「更生」の手続きをとった。

その場合、加算税(過少申告加算税 、無申告加算税、重加算税など)の他にも、延滞税を支払わなければなりません。

この記事では、延滞税の基礎知識や”いつから・いくら”かかってくるのか解説。

さらには、延滞税の具体例・シミュレーションをしていきます。

延滞税とは

延滞税とは、一言で言うと、利息のような税金です。

ただし、借入金に対してかかるのではなく、税金の納付遅れに対してかかる罰金となります。

税率

延滞税の税率は、毎年見直しがあり、次の表は年ごとに追ったものです。

近年は年々下落の傾向にありますが、銀行融資の利率(利息)と比べると、遥かに高いことが分かります。

| 期間 | 2ヶ月以内 | 2ヶ月超過 |

|---|---|---|

| 令和3年1月1日~令和3年12月31日 | 2.5% | 8.8% |

| 令和4年1月1日~令和4年12月31日 | 2.4% | 8.7% |

| 令和5年1月1日~令和5年12月31日 | 2.4% | 8.7% |

| 令和6年1月1日~令和6年12月31日 | 2.4% | 8.7% |

| 令和7年1月1日~令和7年12月31日 | 2.4% | 8.7% |

対象期間

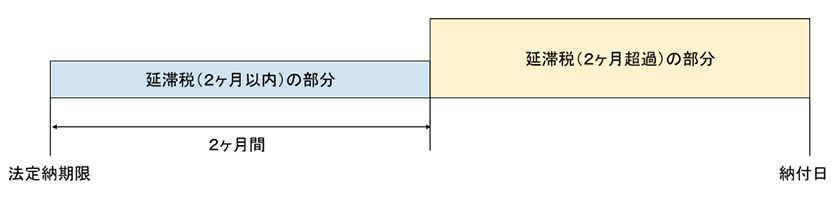

延滞税は、法定納期限の翌日から納付日にかけて課せられます。

起算日(法定納期限の翌日)から「2ヶ月以内」と「2ヶ月超過」で税率が変化し、さらに「修正申告」「更生」に対しては、特例である延滞税免除期間も設けられています。

基本

基本的には、延滞税の税率は、次の表のように変化します。

2ヶ月以内は低くなっており、2ヶ月超過すると一気に上がります。

法令納期限より1年超えて「修正申告」した場合

税務調査後に自主的に修正申告を提出した。

そのときは、”法廷納期限の1年を経過した日以降”から”修正申告書提出日”までの期間に対して、延滞税免除期間(=延滞税0%)が設けられます。

※重加算税を課された場合は、延滞税免除期間が設けられません。

延滞税は、税務調査後の修正申告書提出日ではなく、本来の法定納期限を基準に算出されます。

そのため、例えば、税務調査によって3年前の帳簿でミスが見つかった場合、基本に当てはめれば、3年間の長期間に渡って延滞税が科せられることになります。

しかしながら、これでは申告書の単純なミスや見解の違いなどに対しても、多額の延滞税が科せられることになります。

そこで特例として国税通則法61条では、上記で解説した”延滞税免除期間”が設けられています。

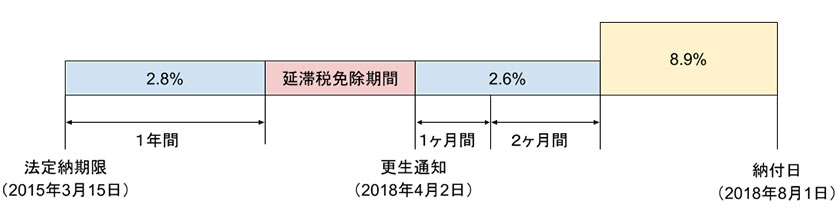

法廷納期限より1年超えて「更生」した場合

税務調査後に不服があるなどで自主的に申告内容を修正しなかったため、税務署が納税額を決定する更生の処分がなされた。

そのときは、先ほど同様、”法廷納期限から1年を経過した日以降”から”更正通知”までの期間に対して、延滞税免除期間(=延滞税0%)が設けられます。

さらに更生では、更正通知から3ヶ月以内は、次のように延滞税の税率は低く抑えられます。

※重加算税を課された場合は、延滞税免除期間が設けられません。

法令納期限より1年超えて「重加算税」が科された場合

悪質な問題(脱税など)が見つかり、重加算税が科された場合は、延滞税免除期間は設けられません。

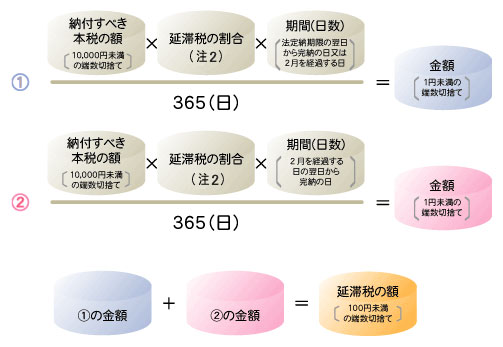

計算方法

延滞税の計算方法は、次のようになります。

出典:国税庁

出典:国税庁

加算税(過少申告加算税 、無申告加算税、重加算税など)には、かかってきません。

例えば、本来は500万円の税金を納める必要があったのに、過少申告により400万円しか納めていなかった場合、未納の本税である100万円(= 500万円 – 300万円)を対象に延滞税がかかってきます。

また、延滞税の納付が遅れた場合も延滞税に対して延滞税がかかることはありません。

支払わなくていいケース

延滞税は、その金額によっては支払わなくてもいいケースがあります。

具体的には、

- 本税の額が10,000円未満

- 延滞税の額が1,000円未満

であれば、納付義務はありません。

本税の額が10,000円未満

本税とは、本来納付すべき税金です。

本税から延滞税を計算する場合は、10,000円未満は切り捨てとなります。

そのため、本税が8,000円など”10,000円未満の少額”であれば、延滞税かかかってきません。

延滞税の額が1,000円未満

延滞税の計算をした結果、1,000円未満である場合は支払わなくてもいいとされています。

このことは、国税庁ホームページにも記載されています。

(注)上記により計算した「延滞税の額」が1,000円未満である場合には、延滞税はかかりません。

出典:国税庁「振替納付日について/期限内に納付しなかった場合は」

延滞税の具体例・シミュレーション

では、税金の納付が遅れてしまった場合、どのくらいの延滞税が発生するのでしょうか?

具体的な数値を当てはめて、

- 税金の納付が遅れた場合

- 税務調査後の修正申告により税金の納付が遅れた場合

の2パターンでシミュレーションしてみましょう。

なお、延滞税の税率は、

| 期間 | 2ヶ月以内 | 2ヶ月超過 |

|---|---|---|

| 2023年 | 2.4% | 8.7% |

| 2024年 | 2.4% | 8.7% |

| 2025年 | 2.4% | 8.7% |

とします。

税金の納付が遅れた場合

税金の納付が遅れたケースです。

条件は、

- 本税額:1,005,000円

- 法廷納期限:2018年4月2日

- 納付日:7月3日

- 延滞期間:92日間

とします。

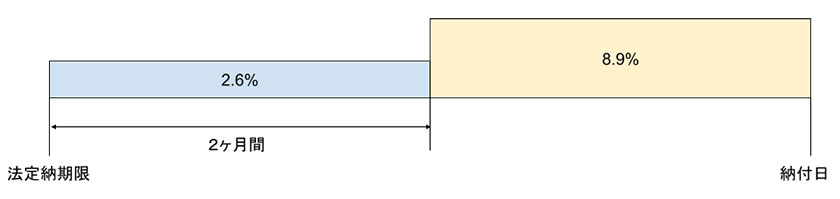

このとき、延滞税の税率の変化を図にすると、次のようになります。

(1)本税額から10,000円未満の端数を切り捨てる

まず、計算の基礎となる本税額から10,000円未満の端数を切り捨てます。

本税額:1,005,000円 → 1,000,000円

(2)延滞税(2ヶ月以内)の部分を算出する

延滞税(2ヶ月以内)= 本税額 × 延滞税の税率 × 2ヶ月以内の日数(4月3日〜6月2日)÷ 365日 = 1,000,000円 × 2.6% × 61日 ÷ 365日 = 4,345円(1円未満の端数は切り捨て)

(3)延滞税(2ヶ月超過)の部分を算出する

延滞税(2ヶ月以内)= 本税額 × 延滞税の税率 × 2ヶ月超過の日数(6月3日〜7月3日)÷ 365日 = 1,000,000円 × 8.9% × 31日 ÷ 365日 = 7,558円(1円未満の端数は切り捨て)

(4)延滞税の合計

延滞税の合計 = (2)延滞税(2ヶ月以内)の部分 +(3)延滞税(2ヶ月超過)の部分 = 4,345円 + 7,558円 = 11,900円(100円未満の端数は切り捨て)

税務調査後の修正申告により税金の納付が遅れた場合

税務調査で過去の申告内容に誤りが見つかった。

その後、自主的に修正申告書を提出したため、税金の納付が遅れたケースです。

条件は、

- 本税額:1,005,000円

- 法廷納期限:2015年3月15日

- 修正申告書の提出日:2018年3月31日

- 納付日:2018年7月1日

とします。

(1)本税額から10,000円未満の端数を切り捨てる

まず、計算の基礎となる本税額から10,000円未満の端数を切り捨てます。

本税額:1,005,000円 → 1,000,000円

(2)延滞税(法定納期限から1年以内)の部分を算出する

延滞税(法定納期限から1年間以内)= 本税額 × 延滞税の税率 × 1年以内の日数(365日) ÷ 365日 = 1,000,000円 × 2.8% × 365日 ÷ 365日 = 28,000円(1円未満の端数は切り捨て)

(3)延滞税(修正申告書提出から2ヶ月以内)の部分を算出する

延滞税(修正申告書提出から2ヶ月以内)= 本税額 × 延滞税の税率 × 2ヶ月以内の日数(4月3日〜6月2日)÷ 365日 = 1,000,000円 × 2.6% × 61日 ÷ 365日 = 4,345円(1円未満の端数は切り捨て)

(4)延滞税(修正申告書提出から2ヶ月超過)の部分を算出する

延滞税(修正申告書提出から2ヶ月超過)= 本税額 × 延滞税の税率 × 2ヶ月超過の日数(6月3日〜7月3日)÷ 365日 = 1,000,000円 × 8.9% × 31日 ÷ 365日 = 7,558円(1円未満の端数は切り捨て)

(5)延滞税の合計

延滞税の合計 =(2)延滞税(法定納期限から1年以内)+(3)延滞税(修正申告書提出から2ヶ月以内)の部分 +(4)延滞税(修正申告書提出から2ヶ月超過)の部分 = 28,000円 + 4,345円 + 7,558円 = 39,900円(100円未満の端数は切り捨て)

なお、延滞税は「租税公課」の勘定科目で仕訳をして損金算入できない点に注意が必要です。

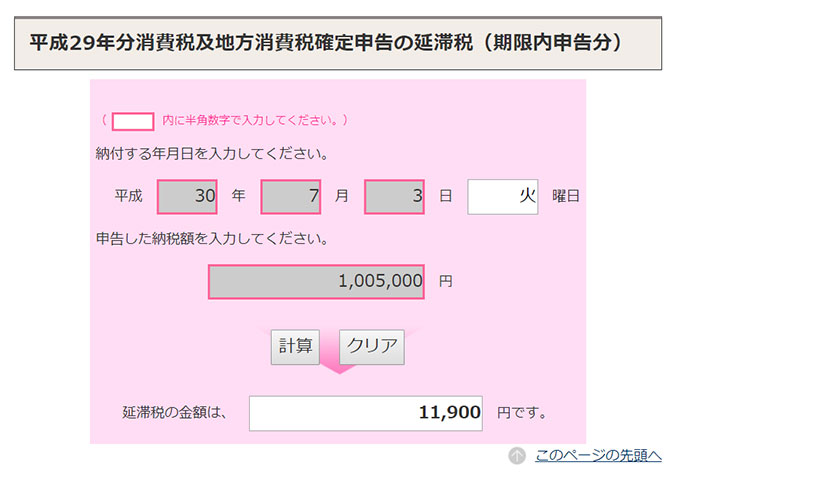

国税庁の自動計算ツールを活用しよう

延滞税を計算するときは、国税庁が提供している自動計算ツールが便利です。

まず、国税庁「延滞税の計算はこちら」に移動します。

計算する申告年数を選択しましょう。(ここでは「1. 平成29年分」を選択します。)

※「重加算税が課された場合」と「更生処分がなされた場合」には対応していません。

続いて申告区分を「1. 期限内申告分」「2. 期限後申告分」「3. 修正申告分」の3つから選択します。(ここでは「1. 期限内申告分」を選択します。)

試しに平成29年分消費税及地方消費税確定申告の延滞税について、先ほどの「税金の納付が遅れた場合」と同じ条件で計算してみます。

- 納付する年月日:平成30年7月3日(火)

- 申告した納税額:1,005,000円

※平成30年(2018年)は、3月31が土曜日のため、消費税および地方消費税確定申告の法定納期限が4月2日(月)となります。

最後に

税金は滞納しないことが一番です。

「税金を払いたくない」からと言って、税金の支払いを延ばしていると、延滞税がどんどん膨れ上がっていきます。

また、売上の申告漏れなどを発見した場合、「自主的に修正申告をして納付する場合」と「税務署の通知を受けて納付する場合」では、延滞税も大きく変わってきます。

もし、過去の申告書で間違いを見つけたり、税金の滞納が発覚した場合は、速やかに税務の専門家や税務署に相談することをおすすめします。

この記事の監修者

尾鼻 純

営業で多様なお客様と接する機会も多いですが、税金のことはもちろんのこと、あらゆる人脈を駆使してプライベートも含めたどのような相談にものれるよう心掛けております。これまで様々な困難な税務調査をクリアしてきました。税務署とは社長が納得されるまで徹底的に交渉させていただきます。

※本記事は、芦屋会計事務所 編集部によって企画・執筆を行いました。

※記事の執筆には細心の注意を払っておりますが、誤植等がある場合がございます。なお、執筆時から税法の改正等がある場合がございますので、最新の税法については顧問税理士等にご確認ください。

近畿エリアで税理士をお探しならお任せください!

近畿エリアで税理士をお探しならお任せください!