税金の納付が遅れた日数に応じて、年利2.4〜8.7%(令和6年)の税率で発生する”延滞税”

税務調査で過去の申告書に誤りが見つかった場合は、修正申告書提出日ではなく、基本的に法定納期限の翌日から納付日までの期間に対して延滞税が発生してきます。

そのため、税務調査が始まり「追徴課税が発生することがほぼ確実」と分かっても、最終的な結論が出るまでに時間がかかれば、それだけ延滞税が雪だるま式に増えていくことになります。

例えば、税務調査で1,000万円の申告漏れが見つかり、最終的な結論が出るまでに”3ヶ月(92日間)”の時間を要したとします。

その場合、延滞税は、最大22万4,300円も余分にかかってくることになります。

延滞税の詳しい計算方法については『税務調査の延滞税とは?計算方法と具体例・シミュレーション』をご覧ください。

実は、あまり知られていませんが、このように税務調査の長期化によって余分にかかる延滞税は、予納制度を活用することで減らすことが可能です。

この記事では、延滞税の節税につながる予納制度について詳しくまとめました。

延滞税の予納制度とは

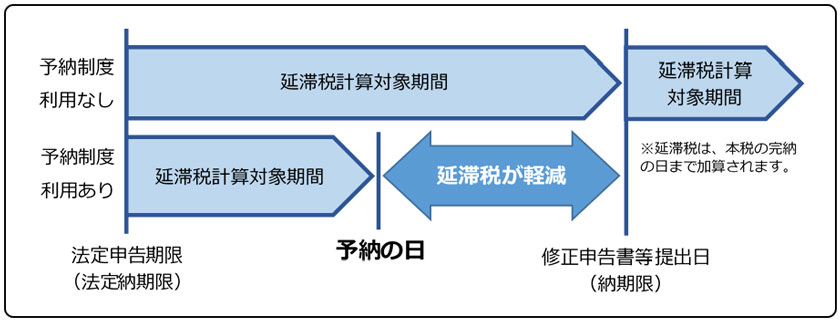

予納制度とは、一言で言うと、あらかじめ税金を納めることを言います。

本来であれば、税務署との決着がついてから「税金」を納めますが、予納制度では”決着がつく前”に税金(見込金額)を納めます。

これにより、延滞税を大幅に減らすことが可能です。

出典:国税庁「予納制度を利用した納税のご案内」

- 申告漏れ:1,000万円

- 税金の遅延日数:3ヶ月(92日間)

の条件で延滞税が最大22万4,300円も余分にかかるとお伝えしました。

しかし、予納制度を活用することで、正式な申告漏れ金額が決まる前に”税金”を納めることが可能です。

その結果、税金の遅延日数が0日とみなされ、余分にかかるはずだった延滞税をゼロにすることができます。

条件

予納制度は、

- 税務調査などで近いうち(おおむね12ヶ月以内)に納付する税額が確定することが確実

と認められる場合に利用できます。

本改正は、平成31年1月4日以後から適用されます。

還付

予納制度は、あくまでも”見込み“の税金を事前に納める制度です。

そのため、実際に「修正申告」「更生」で確定した税金の額と違ってくる可能性があります。

その場合は、後ほど「追納」または「還付」の処理が行われます。

予納制度で納めた税金 < 確定した税金

予納制度で納めた税金が確定した税金より少ない場合です。

このときは、税金の不足分を別途納付する必要があります。

予納制度で納めた税金 > 確定した税金

予納制度で納めた税金が確定した税金より多い場合です。

このときは、納めすぎた税金は、まず未納の国税に充てられ、残額が還付されます。

もし、早めに運転資金等を確保したいのであれば、見込みの税額より少なめに予納することをオススメします。

予納制度の申請方法

予納制度を利用するには、国税の予納申出書が必要となります。

国税庁ホームページからはダウンロードすることができませんので、

- 税務調査官(税務調査中の場合)

- 税務署の窓口

から入手しましょう。

国税の予納申出書には、

- 納税者の情報(住所、電話、氏名、法人名)

- 予納する国税(科目、年分、税額)

- 修正申告等の提出予定日

- 予納する理由(例:修正申告をするまでに期間を要するため。税務調査により、申告額を納付する必要があるため。)

などを記入していきます。

不明な点があれば、積極的に税務調査官や担当の税理士に聞いていきましょう。

最後に

「この税務調査は長くなりそう・・・」

そう思ったとき、予納制度を活用することで大幅に税金(延滞税)を減らすことができます。

最近は、税務調査官から予納制度を提案されることもありますが、こちらから提案をしないと予納制度について教えてくれないケースもあります。

税金の世界では「知らない人は損をして、知ってる人が得をする」ということが多々あります。

これだけ税金がかかると税務署から通知があったけど、なんとか減らせないだろうか・・・。

そんな税金に関する悩みがあれば、お気軽にご相談ください。

税務に精通した専門スタッフが誠心誠意対応させていただきます。

この記事の監修者

尾鼻 純

営業で多様なお客様と接する機会も多いですが、税金のことはもちろんのこと、あらゆる人脈を駆使してプライベートも含めたどのような相談にものれるよう心掛けております。これまで様々な困難な税務調査をクリアしてきました。税務署とは社長が納得されるまで徹底的に交渉させていただきます。

※本記事は、芦屋会計事務所 編集部によって企画・執筆を行いました。

※記事の執筆には細心の注意を払っておりますが、誤植等がある場合がございます。なお、執筆時から税法の改正等がある場合がございますので、最新の税法については顧問税理士等にご確認ください。

近畿エリアで税理士をお探しならお任せください!

近畿エリアで税理士をお探しならお任せください!