毎年、夏や冬になると話題になるのが”ボーナス”

サラリーマンの友人が「ボーナスで何を買おうかな〜」と話題にしていたり、新聞やテレビニュースでも「2018年の冬ボーナスは過去最高の○○万円!」など、大々的に報道されます。

自分は会社経営者だが、一生懸命頑張った結果、思っていた以上の利益が出たので、自分へのご褒美として”ボーナス”を支給したい!

でも、会社経営者って、ボーナスを受け取っても良いのだろうか?

この記事では、会社経営者が役員賞与(ボーナス)を受け取るための要件・手続きについて分かりやすく解説します。

届出をいつまでに出すべきか、いくらかで支給できるかを確認しましょう。

目次

役員賞与(ボーナス)を支給する要件

会社経営者・役員に役員賞与(ボーナス)を支給する場合、

- 株主総会を開催

- 税務署に届出書を提出

- 届出書に基づいて役員賞与を支給

することが必要になります。

これら全ての手続きに沿うことで、役員賞与を損金算入できるようになります。

1、株主総会を開催

まずは、株主総会を開催して”役員賞与の支払い”を決議します。

その際、

- 支給対象の役員

- 支給時期

- 支給金額

の3つの内容を記載した議事録を作成します。

例えば、取締役Aに6月30日に100万円を支給するといった具合です。

2、税務署に届出書を提出

続いて、税務署に「事前確定届出給与に関する届出書」「付表(事前確定届出給与等の状況)」を期限までに提出します。

原則、届出期限は、

- 株主総会(役員賞与の支払いを決議)した日から1ヶ月以内

- 決算日から4ヶ月以内

のどちらか早い日までとなります。

なお、上記の届出は、国税庁ホームページ『事前確定届出給与に関する届出』よりダウンロードできます。

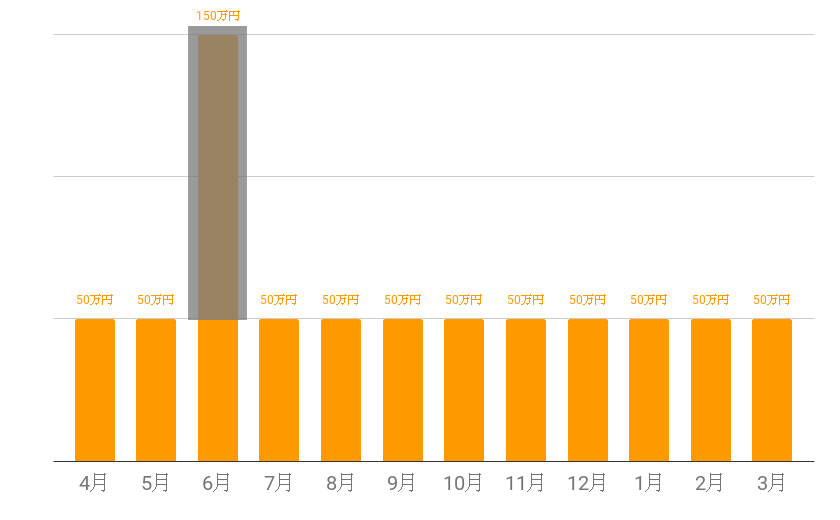

3、届出書に基づいて役員賞与を支給

株主総会で決議し、届出書に記載した内容で確実に役員賞与を支給しなければなりません。

もし、赤字決算だからといって役員賞与を届出通りに支給しない場合は、支払った金額の全てが損金算入できくなってしまいます。

例えば、取締役Aに6月30日に100万円を支給する届出を提出したケースを考えてみます。

| 届出内容 | 実際の役員賞与 | 損金の扱い |

|---|---|---|

| 支給対象の役員:取締役A | 支給対象の役員:取締役B | 全額損金算入できない |

| 支給時期:6月30日 | 支給時期:6月25日 | 全額損金算入できない |

| 支給金額:100万円 | 支給金額:130万円 | 全額損金算入できない |

| 支給金額:100万円 | 支給金額:99万円 | 全額損金算入できない |

ただ、役員賞与が会社の経費として損金算入できなくても、所得税や住民税は課税対象となります。

通常より税金を多く負担することになるので、確実に役員賞与を支給したいところです。

役員賞与はいくらまで支給できる?

役員賞与を損金算入する場合は、適正額を支給しなければなりません。

例えば、役員報酬が年間400万円で売上や利益がそれほど出ていないにも関わらず、いきなり役員賞与を1,000万円支給した。

このようなときは、税務署から社会通念上不当に高額な賞与とみなされて損金算入できない可能性があります。

ただ、役員報酬の適正額は「利益の○%まで」「従業員の賞与の○倍まで」「同業他社の○倍まで」といった具体的な基準はありません。

事業規模が類似する同業他社と照らし合わせて妥当性のある役員賞与を支給する必要があります。

役員賞与を損金算入できないデメリット

役員賞与を損金算入できないことで、法人税の負担が大きくなってしまいます。

例えば、役員賞与を6月30日に100万円支給したとき、損金算入の有無で法人税がどのくらい変化するのか?比較してみましょう。

役員賞与を全額損金算入することによって、利益を圧縮できるので、結果として税金の負担が減らすことができます。

| 役員賞与を全額損金算入した場合 | 役員賞与を損金算入しない場合 | |

|---|---|---|

| 売上 | 2,000万円 | 2,000万円 |

| 仕入れ | −1,000万円 | −1,000万円 |

| 役員報酬 | −600万円 | −600万円 |

| 役員賞与 | −100万円 | 0円 |

| 利益 | 300万円 | 400万円 |

| 法人税等 | 75万円 | 100万円 |

※法人税等を分かりやすく25%として計算した場合です。実際は、会社の規模などにより、大きく異なる可能性があります。

最後に

役員賞与(ボーナス)は、事前確定届出給与の制度を活用することにより、普通の会社員のように支給することができます。

ただ、あまり使い勝手のいい制度とは言えません。

まず第一に届出を提出するための手間がかかりますし、役員賞与の支給を1日でも1円でも間違えると損金算入できないデメリットがあります。

あとから業績が急落したからと言って、簡単に役員賞与を減らすこともできません。

だからこそ、通常は、事業計画をしっかり立て、常に利益を予想し、社長の毎月の役員報酬を合理的に算出する必要があります。

また、役員報酬を算出する際は、役員報酬をいくらにすれば、「法人税と個人の税金・社会保険料の総支払金額が安くなるのか?」ということも、しっかりとシミュレーションする必要があります。

その場合は、税務の知識が必須となりますので、税務の専門家である私たちにご相談いただければと思います。

この記事の監修者

尾鼻 純

営業で多様なお客様と接する機会も多いですが、税金のことはもちろんのこと、あらゆる人脈を駆使してプライベートも含めたどのような相談にものれるよう心掛けております。これまで様々な困難な税務調査をクリアしてきました。税務署とは社長が納得されるまで徹底的に交渉させていただきます。

※本記事は、芦屋会計事務所 編集部によって企画・執筆を行いました。

※記事の執筆には細心の注意を払っておりますが、誤植等がある場合がございます。なお、執筆時から税法の改正等がある場合がございますので、最新の税法については顧問税理士等にご確認ください。

近畿エリアで税理士をお探しならお任せください!

近畿エリアで税理士をお探しならお任せください!