社長や役員が受け取る給与の代わりとなる”役員報酬”

すでに定時株主総会で役員報酬額を決定したけど、会社の業績が予想以上によく増額を実施したい。

この記事では、役員報酬を期中に増額できる条件や注意点を解説していきます。

目次

原則、役員報酬は期中に増額できない

先に言っておくと、原則、役員報酬を期中に増額できません。

なぜなら、役員報酬には

- 役員報酬は定期同額給与

- 役員報酬の変更は期首から3ヶ月以内

という2つのルールがあるからです。

役員報酬は定期同額給与

定期同額給与とは、

- 定期(=毎月)

- 同額(=同じ)

給与を支給することを言います。

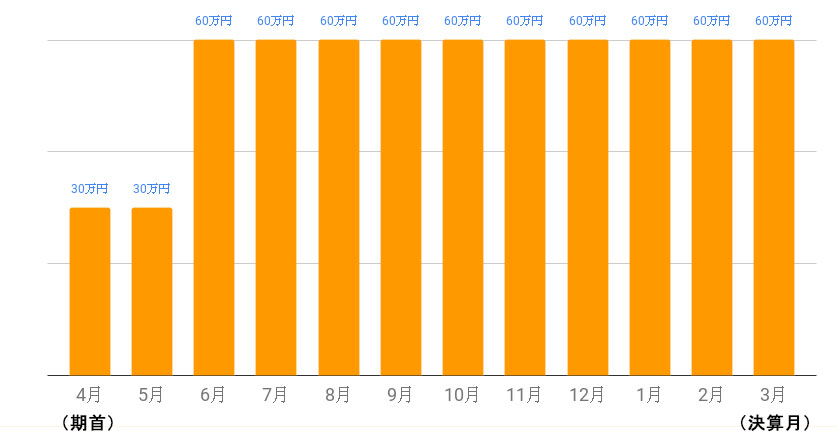

一度、30万円と決めたら、原則は、1年を通して30万円を支給し続ける必要があります。

役員報酬の変更は期首から3ヶ月以内

原則、役員報酬を増額したい場合は、期首から3ヶ月以内に株主総会で決めなければなりません。

その際は「株主総会で役員報酬の増額改定があった」という内容を議事録で残しておく必要があります。

この時期・タイミングを逃すと、基本的には、次の決算月の翌月まで役員報酬を同じ水準で維持しなければなりません。

役員報酬のルールを破ると損金不算入になる

正しく言えば、役員報酬の期中に増額することもできますが、損金不算入になるペナルティが課せられます。

通常の手続きに則って、役員報酬を「期首から3ヶ月以内」に変更すると全額損金算入できます。

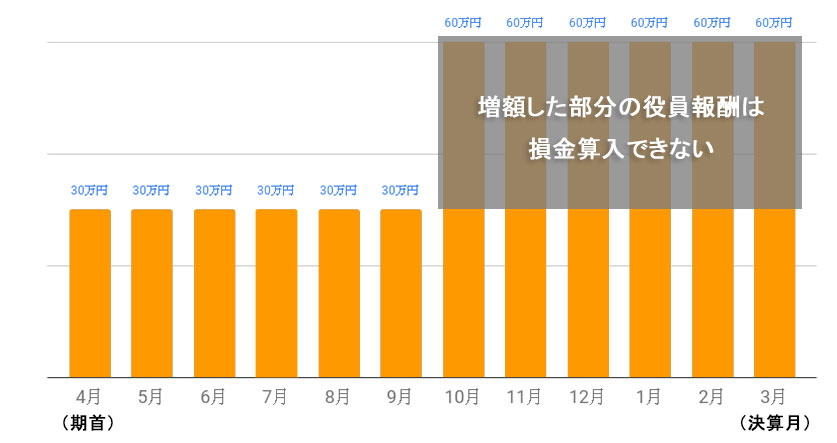

しかし、役員報酬のルールを無視して、期中に「増額」をしてしまうと、増額した部分の役員報酬は損金不算入になります。

例えば、役員報酬を利益が大幅に増えたなどの理由により、10月に”30万円 → 60万円”に増額したとします。

このとき、増額した30万円分の役員報酬は、損金算入できません。

役員報酬を期中に増額できるケース

原則、役員報酬を期中に増額できませんが、臨時改定事由に該当すれば例外的に認められます。

臨時改定事由とは、

- 役員の職務上の地位の変更

- 役員の職務内容の変更

- 上記に類するもの

により、やむを得ず役員報酬を変更しなければならない事情を言います。

このときは、例外的に期の途中であっても役員報酬の変更が認められます。

国税庁ホームページでは、次のように「臨時改定事由」が定義されています。

役員の職制上の地位の変更、役員の職務の内容の重大な変更その他これらに類するやむを得ない事情

国税庁:役員給与に関するQ&A

利益調整などを目的とした場合は、役員報酬の変更および損金算入は認められません。

具体例

役員報酬を増額できる臨時改定事由の具体例をいくつかあげてみます。

ケース1:副社長から社長になった

社長A(役員報酬100万円)が急逝したことから、急きょ、副社長B(70万円)が社長に選任されたケースです。

このとき、Bは前任者Aと同額の100万円に役員報酬が増額されてもなんら不思議ではなく、役員報酬の増額も認められます。

ケース2:会社が合併して職務内容に大きな変更があった

会社の合併に伴って、当初予定していた職務内容に大きな変化があったケースです。

このとき、税務署から「役員報酬を変更せざるを得ないほど、職務内容に大きな変化があった」と認められた場合、役員報酬の増額が認められます。

最後に

原則、役員報酬は1年に1回しか変更できません。

しかし、「どのような事情があっても役員報酬を変更できない」となると、会社や個人にとっては大きな不利益となることもあります。

そのため、法人税法では、一定の条件下に限って役員報酬の変更を例外的に認めています。

なお、役員報酬を減額したいときは、

- 会社の経営状況が著しく悪化(業績悪化改定事由)

といった理由で認められる可能性があります。

また、役員報酬を増額した場合は、社会保険料の負担が増える可能性もあるので注意しなければなりません。

この記事の監修者

尾鼻 純

営業で多様なお客様と接する機会も多いですが、税金のことはもちろんのこと、あらゆる人脈を駆使してプライベートも含めたどのような相談にものれるよう心掛けております。これまで様々な困難な税務調査をクリアしてきました。税務署とは社長が納得されるまで徹底的に交渉させていただきます。

※本記事は、芦屋会計事務所 編集部によって企画・執筆を行いました。

※記事の執筆には細心の注意を払っておりますが、誤植等がある場合がございます。なお、執筆時から税法の改正等がある場合がございますので、最新の税法については顧問税理士等にご確認ください。

近畿エリアで税理士をお探しならお任せください!

近畿エリアで税理士をお探しならお任せください!