今年も確定申告の時期が近づいてきました。

「そろそろ確定申告の準備を始めないといけないな」と考えている方も多いのではないでしょうか?

最近は、確定申告のIT化が進んでおり、国税電子申告・納税システム「e-Tax」や「確定申告書等作成コーナー」などに続いて、スマホで確定申告が簡単に作成できるようになりました。

この記事では、確定申告をスマホで簡単作成する方法を解説していきます。

目次

スマホで確定申告とは

スマホで確定申告とは、2019年1月4日から始まったスマートフォンだけで確定申告の作成から提出までができる仕組みです。

対応端末

スマホで確定申告に対応している端末は、iPhoneとAndroidの2種類です。

Webブラウザについては、iPhoneではSafari、AndroidではGoogle Chromeが推奨されています。

対象者

スマホで確定申告の対象者は、サラリーマンや副業収入、年金収入がある方となります。

具体的には、

- 給与所得(給与、賞与など)

- 雑所得(公的年金等、生命保険の年金、副業収入など)

- 一時所得(生命保険の一時金、懸賞や福引きの賞金品など)

が対象です。

2019年は、スマホで確定申告できるのは、1ヶ所からの給与所得者のみでした。

2020年からは対象者の範囲が拡大され、年末調整済1ヶ所、年末調整未済、2ヶ所以上の勤務先からの収入、副業収入を得ている方も含まれるようになりました。

ただし、事業所得、不動産所得、利子所得、配当所得、譲渡所得、譲渡所得、山林所得、退職所得については、スマホで確定申告の対象外です。

消費税や贈与税の申告書、収支内訳書や青色決済書の作成には対応していません。

基本的には、一般企業に勤務するサラリーマンを対象としたサービスとなります。

対象の所得控除

スマホで確定申告では、すべての所得控除に対応しています。

所得控除とは、家族構成や個人的事情などを反映するために認められている控除です。

| 基礎控除 (48万円) |

すべての納税義務者に一律で適用される控除です。 |

|---|---|

| 給与所得控除 (上限195万円) |

役員報酬から一定額を経費とみなして差し引ける控除です。 |

| 社会保険料控除 (上限なし) |

社会保険料(国民年金、国民健康保険、健康保険・厚生年金保険など)を納めたときに適用される控除です。1年に支払った社会保険料の全額を差し引くことができます。 |

| 扶養控除 (1人あたり最大63万円) |

一定所得以下の扶養家族(子供、親族など)がいる場合に適用される控除です。 |

| 配偶者控除 (70歳未満は最大38万円) |

一定所得以下の配偶者がいる場合に適用される控除です。 |

| 医療費控除 (上限200万円) |

一定額以上の医療費等がかかった場合に適用できる控除です。 |

| 生命保険料控除 (上限12万円) |

保険(生命保険、個人年金、介護保険)の支払いがある場合に適用できる控除です。 |

| 地震保険料控除 (上限5万円) |

地震保険料の支払いがある場合に適用できる控除です。 |

| 寄附金控除 (上限なし) |

寄付金(ふるさと納税、災害の義援金、赤い羽根共同募金、特定の政治献金など)を支払った場合に適用できる控除です。 |

| 障害者控除 (1人あたり最大75万円) |

納税者本人や扶養親族に障害者がいる場合に適用できる控除です。 |

| 寡婦(寡夫)控除 (上限27万円) |

夫(妻)と離婚または死別した後に婚姻をしておらず、一定の要件に当てはまった場合に適用できる控除です。 |

| 雑損控除 (上限なし) |

自身の資産が災害や盗難などに遭ったとき、その損害額について適用される控除です。 |

対象の税額控除

スマホで確定申告では「政党等寄附金特別控除」「災害減免額」「外国税額控除」のみ対応しています。

税額控除額とは、所得税の税額をかけ合わせて算出された税額から直接差し引くことのできる控除です。

| 政党等寄附金特別控除 (上限なし) |

個人が政党または政治資金団体に政治活動に関する寄附を行ったときに差し引ける控除です。 |

|---|---|

| 災害減免額 (所得制限あり) |

災害によって住宅や家財に損害を受けたときに差し引ける控除です。 |

| 外国税額控除 | 日本国内に居住している人が外国の所得税に相当する税金を納付した場合、二重課税を調整するために一定額の所得税を差し引ける控除です。 ※令和3年分確定申告(令和4年1月~)から対象になりました。 |

その他

その他にもスマホで確定申告では「予定納税額」「本年分で差し引く繰越損失額」に対応しています。

| 予定納税額 | 予定納税とは、前年分の所得金額や税額などを基に計算した金額が15万円以上の場合、その年の所得税および復興特別所得税の一部をあらかじめ納付するという制度です。すでに納付した予定納税額は、確定申告から控除することが可能です。 |

|---|---|

| 本年分で差し引く繰越損失額 | 前年以前3年内の各年に生じた「純損失の金額(事業所得、不動産所得、譲渡所得、山林所得)」「雑損失の金額(災害、盗難、横領)」「居住用財産の買換え等の場合の譲渡損失の金額」「上場株式等の譲渡損失額」については繰り越された分を差し引くことができます。 |

e-Taxで確定申告するときに必要なもの

スマホで作成した確定申告は、プリンターで印刷してから税務署に郵送や持参して提出することが可能です。

その他にも国税電子申告・納税システム「e-Tax」を利用することも可能。

スマホで確定申告を作成した後にインターネット経由でそのまま確定申告を行うことができます。

e-Taxでは、

- マイナンバーカード方式

- ID・パスワード方式

に対応しており、あらかじめ必要なものを準備しておく必要があります。

マイナンバーカード方式

マイナンバーカード方式とは、市区町村から発行される「マイナンバーカード(個人番号カード)」を利用してe-Taxを行う方式です。

スマートフォンで確定申告する際に必要なものは、

- マイナンバーカード

- マイナンバーカード読み取り対応のスマートフォン(iPhone 7以上、Android)

の2点になります。

なお、こちらの方法を選択した場合は、マイナポータルAP(無料)をApp StoreまたはGoogle Playからインストールする必要があります。

- 郵送(個人番号カード交付申請書に必要事項を記入して申請)

- パソコン(デジタルカメラで顔写真撮影してからオンラインで申請)

- スマートフォン(スマホで顔写真撮影してからオンラインで申請)

- 証明写真機(証明写真機のメニューから「個人番号カード申請」を選択して申請)

のいずれかの方法で申請することが可能です。

市区町村に申請してからマイナンバーカードが交付されるまでには、およそ1ヶ月かかるのでマイナンバーカード方式で確定申告したいのであれば余裕を持って申請する必要があります。

また、ICカードリーダーライタとは、ICカードに記録された電子情報を読み込む機器であり、家電量販店やネットショッピングなどで購入可能です。

ID・パスワード方式

令和7年 10 月1日をもって確定申告のID・パスワード方式の新規発行が停止しています。

ID・パスワード方式とは、税務署で発行される「ID・パスワード方式の届出完了通知」に記載されたID・パスワードでe-Taxを行う方法です。

必要なものは、

- ID

- パスワード

になります。

ID・パスワード方式で確定申告したいのであれば、最寄りの税務署に本人確認書類(運転免許書など)を持っていって手続きしましょう。

スマホで確定申告の手続き方法

まずは、国税庁の『確定申告書等作成コーナー』にアクセスします。

冒頭には、

この画面では「所得税の確定申告書」が作成できます。

消費税や贈与税の申告書、終始内訳書や青色決算書を作成される方はパソコンをご利用ください。

と案内されており、ここからもサラリーマン限定のサービスであることが分かります。

確定申告書を作成する場合は「作成開始」をタップします。

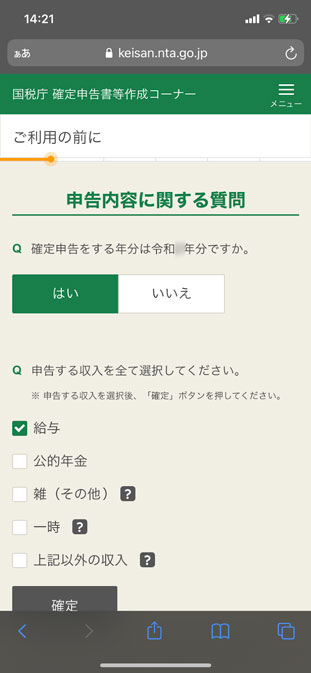

申告内容に関する質問

まずは、申告内容に関する質問に答えます。

今回は、e-Tax(ID・パスワード方式)を選択した場合の流れを解説していきます。

▲質問内容は「申告する収入(給与、公的年金、雑、一時、それ以外の収入)」「源泉徴収は1枚のみか」「勤務先で年末調整が済んでいるか」「医療費控除または寄附金控除はあるか」「その他、確定申告で追加する控除や年末調整の内容に変更はあるか」「住宅に関する控除または外国税額控除はあるか」「提出方法(e-Tax マイナンバーカード方式、e-Tax ID・パスワード方式、書面)」となります。

※回答内容によっては、収入・所得金額の入力時にPC版の画面に移動します。

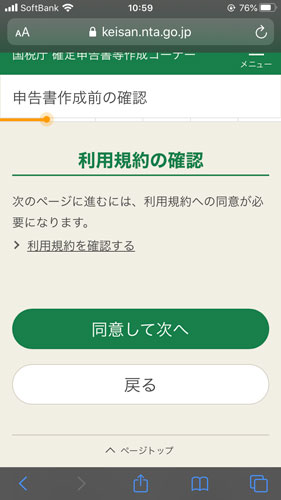

利用規約の確認

利用規約を確認してから「同意して次へ」をタップします。

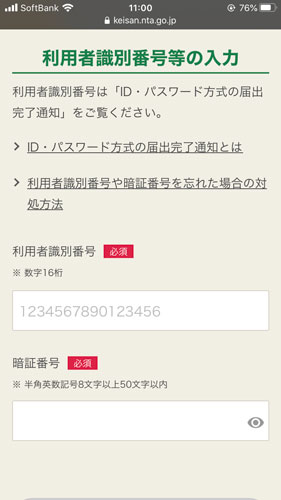

利用者識別番号等の入力

税務署で発行された「ID・パスワード方式の届出完了通知」に記載されている「利用者識別番号(数字16桁)」と「暗証番号(半角英数記号8文字以上50文字以内)」を入力してから「次へ」をタップします。

本人情報の入力

本人情報の入力(氏名、性別、生年月日、住所、提出先税務署など)を入力してから「内容を登録する」をタップします。

収入・所得金額の入力

確定申告の対象となる収入・所得金額の区分を

- 給与所得:会社員、パート、アルバイトで「給与所得の源泉徴収票」を持っている

- 公的年金:国民年金、厚生年金、企業年金などの所得があり「公的年金等の源泉徴収票」を持ってる

- 雑(その他)所得:原稿料や講演料、生命保険の個人年金など

- 一時所得:生命保険の一時金、賞金や懸賞当せん金、競馬や競輪の払戻金など

から選択します。

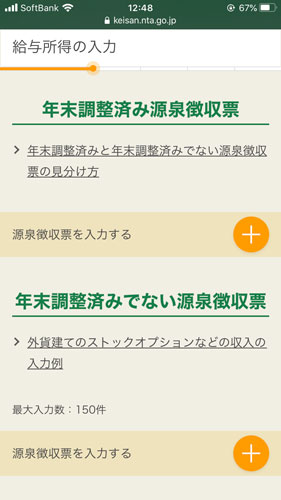

給与所得

給与所得の入力をする際は「年末調整済み源泉徴収票」または「年末調整済みでない源泉徴収票」から選択します。

※年末調整済み源泉徴収票の場合は「給与所得控除後の金額」および「所得控除の額の合計額」に記載があります。

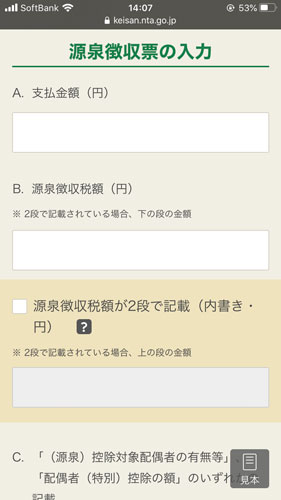

源泉徴収票の入力では、お手持ちの「給与所得の源泉徴収票」を見ながら入力していきます。

▲年末調整済み源泉徴収票の場合は「支払金額」「所得控除の額の合計額」「源泉徴収税額」「(源泉)控除対象配偶者控除等、配偶者(特別)の額」「控除対象扶養親族の数」「社会保障料等の金額」「生命保険料の控除額の記載の有無」「地震保険料の控除額の記載の有無」「住宅借入金等特別控除の額の記載の有無」「本人が障害者、寡婦・寡夫、勤労学生の記載の有無」「支払者の住所または所在地」「支払者の氏名または名称」を入力・選択します。

※源泉徴収票に記載されていない支払いについては、後ほど「支出に関する控除」で入力します。

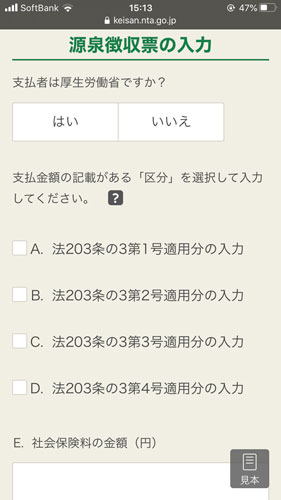

公的年金

公的年金を受給している場合は、お手持ちの「公的年金等の源泉徴収票」を確認しながら入力します。

▲「支払者は厚生労働省ですか」「支払金額の記載がある区分(法203条の3第1号、法203条の3第2号、法203条の3第3号、法203条の3第4号、)」「支払金額」「源泉徴収税額」「社会保険料の金額」「支払者の所在地」「支払者の名称」を入力・選択します。

雑(その他)所得

サラリーマンをしながら副業収入を得ていたり、生命保険の個人年金などを受け取ったりしている場合は、雑(その他)所得の入力をします。

▲入力例を参考にして「種目(個人年金、原稿料、講演料、印税、放送出演料、仮想通貨、その他)」「収入金額」「必要経費」「源泉徴収税額」「所得の生ずる場所」「報酬などの支払い者の氏名・名称」を入力・選択します。

一時所得

生命保険の一時金や賞金など一時的な収入があった場合は、一時所得の入力をします。

▲入力例を参考にしながら「種目(生命保険金、満期返戻金、賞金、懸賞金、競馬等払戻、その他)」「収入金額」「必要経費」「源泉徴収税額」「所得の生ずる場所」「支払者の氏名・名称」の入力・選択をします。

支出に関する控除

支出に関する控除があれば、

- 雑損控除:災害や盗難、横領により住宅や家財に損害を受けた方

- 医療費控除:一定額以上の医療費の支払いやセルフメディケーションの対象となる医薬品の領収書がある方

- 社会保険料控除:源泉徴収票に記載のない「国民健康保険料」「介護保険料」「国民年金保険料」などの支払いがある方

- 小規模企業共済等掛金控除:源泉徴収票に記載のない「小規模企業共済」「iDeCo(イデコ)」などの支払いがある方

- 生命保険料控除:源泉徴収票に記載のない「生命保険料」「介護医療保険料」「個人年金保険料」の支払いがある方

- 地震保険料:源泉徴収票に記載のない「地震保険料」「旧長期損害保険料」

- 寄付金控除:「ふるさと納税」「特定の政治献金」「認定NPO法人」「公益社団法人」などに寄付をした方

から選択して入力していきます。

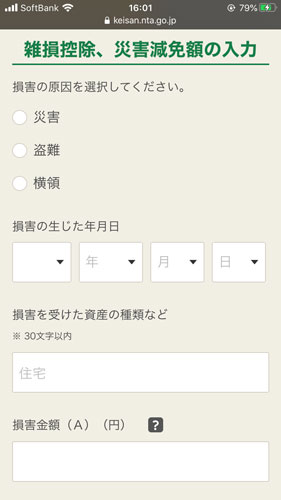

雑損控除

雑損控除、災害減免額の入力では「損害の原因(災害、盗難、横領)」「損害の生じた年月日」「損害を受けた資産の種類」「損額金額」「保険金などで補填された金額」を入力します。

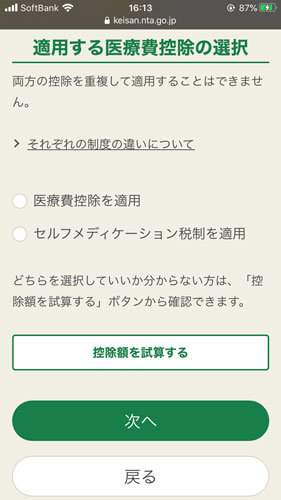

医療費控除

適用する医療費控除は「医療費控除を適用」「セルフメディケーション税制を適用」から有利な方法を1つ選択できます。

「控除額を試算する」に移動してから必要事項を入力すれば、どちらが所得税額について有利になるか判定することも可能です。

社会保険料控除

社会保険料控除の入力では「社会保険料の種類(健康保険・任意継続含む、国民健康保険、厚生年金、厚生年金基金、国民年金、国民年金基金、介護保険、後期高齢者医療保険、その他)」「支払保険料」を入力・選択します。

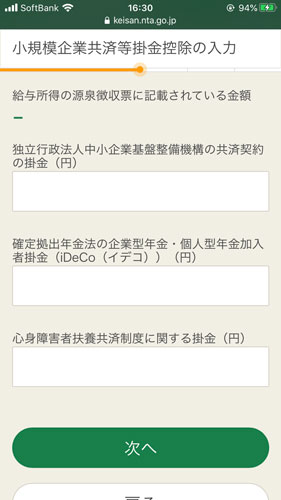

小規模企業共済等掛金控除

小規模企業共済等掛金控除の入力では「独立行政法人中小企業基盤整備機構の共済契約の掛金」「確定拠出年金法の企業型年金・個人型年金加入者掛金(iDeCo(イデコ))」「心身障害者扶養共済制度に関する掛金」を入力します。

生命保険料控除

生命保険料の入力では「適用制度の選択(新制度・新生命保険料控除、旧制度・旧生命保険料控除)」「保険会社等の名称」を入力・選択します。

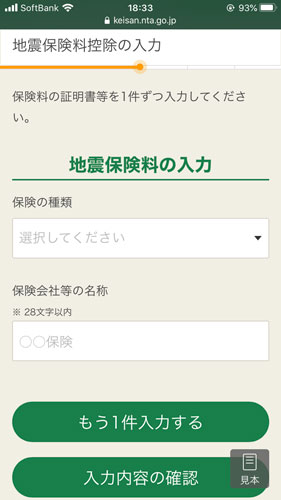

地震保険料

地震保険料控除の入力では、保険料の証明書等と見本を参考にしながら「保険の種類(地震保険料、旧長期損害保険料、地震保険料及び旧長期損害保険料)」「保険会社等の名称」を入力・選択します。

寄付金控除

寄付金控除等の入力では「寄付年月日」「寄付金の種類(国に対する寄付金、市町村に対する寄付金(ふるさと納税など)、都道府県に対する寄付金(ふるさと納税など)、日本赤十字社支部に対する寄付金、共同募金会に対する寄付金、政党及び政治資金団体に対する寄付金、認定NPO法人等に対する寄付金、公共社団法人又は公益財団法人等に対する寄付金、上記以外の寄付金控除に該当する寄付金)」「支出した寄付金の金額」「寄付先の所在地」「寄付先の名称」を入力・選択します。

本人に関する控除

本人に関する控除があれば、

- 寡婦、寡夫控除:寡婦または寡夫である方

- 勤労学生控除:勤労学生である方

- 障害者控除:障害者である方

から選択して入力していきます。

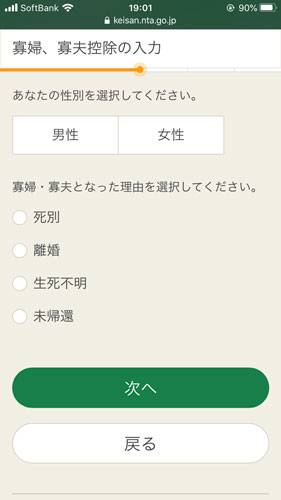

寡婦、寡夫控除

寡婦、寡夫控除の入力では「性別」「寡婦・寡夫となった理由(死別、離婚、生死不明、未帰還)」を入力・選択します。

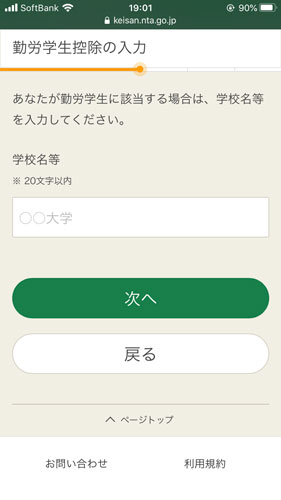

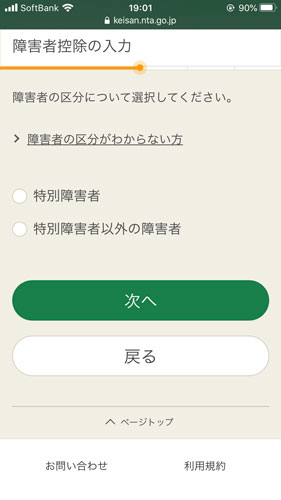

勤労学生控除

勤労学生控除の入力では「学校名等」を入力します。

障害者控除

障害者控除の入力では「障害者の区分(特別障害者、特別障害者以外の障害者)」を選択します。

親族に関する控除

親族に関する控除があれば、

- 配偶者(特別)控除:配偶者がいる方

- 扶養控除:扶養親族がいる方

から選択して入力していきます。

配偶者(特別)控除

配偶者(特別)控除の入力では、配偶者についての情報を入力します。

▲「配偶者の氏名」「配偶者の生年月日」「配偶者の障害者の該当(同居特別障害者、同居以外の特別障害者、上記以外の障害者)」「国外居住親族」「配偶者の給与の金額」「配偶者の公的年金等の雑所得の収入金額」「配偶者の上記以外の所得金額」を入力・選択します。

扶養控除

扶養控除の入力では「扶養親族の氏名」「続柄(子、父、母、祖父、祖母、孫、親族以外、その他親族)」「生年月日」「障害者の該当(同居特別障害者、同居以外の特別障害者、上記以外の障害者)」「国外居住親族」を入力・選択します。

その他

その他にも

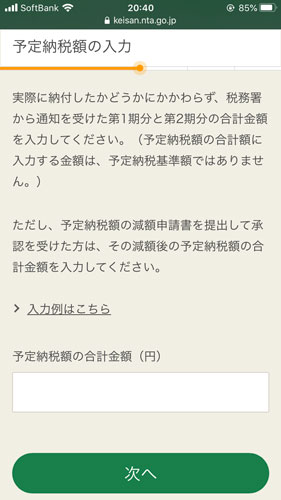

- 予定納税額:税務署から予定納税額の通知を受けている方

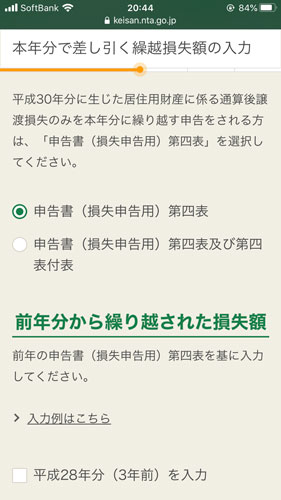

- 本年度分で差し引く繰越損失額:前年分に損失申告用の申告書等を提出した方

があれば、入力・選択します。

予定納税額

実際に納税したかどうかに関わらず、税務署から通知を受けた第1期分と第2期分の合計金額を入力します。

※予定納税額の減額申請書を提出して承認を受けた方は、減額後の予定納税額の合計金額を入力します。

本年度分で差し引く繰越損失額

本年度分で差し引く繰越損失額では「申請書(損失申告用)第四表」または「申告書(損失申告用)第四表及び第四表付表」のいずれかを選択します。

その後、前年分から繰り越された損失額を入力します。

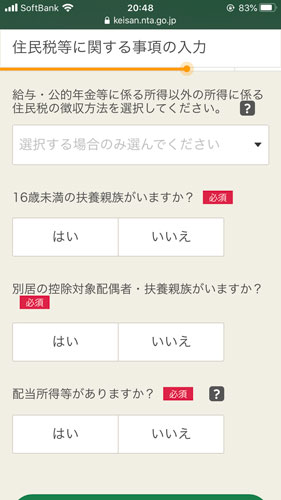

住民税等に関する事項の入力

住民税等に関する事項とは、所得税と取り扱いが異なる市・県民税の算定をするために入力する事項です。

▲「給料・公的年金等に係る所得以外の所得に係る住民税の徴収方法(給与から差引き、自分で納付)」「16歳未満の扶養家族の有無」「別居の控除対象配偶者・扶養親族の有無」「配当所得等の有無」を入力・選択します。

計算結果の確認

納付する金額が表示されます。

「税金の延納の届け出の有無」「納付方法(振替納税、コンビニQR納付、電子納税、クレジットカード納付、窓口納付)」を選択しましょう。

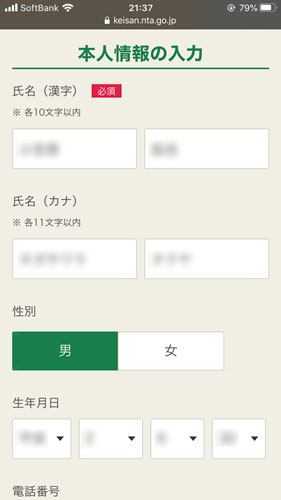

本人情報の入力

本人情報の確認をします。

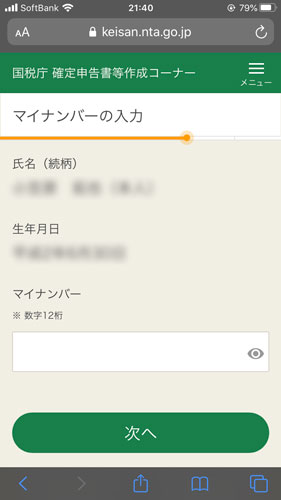

マイナンバーの入力

国民一人ひとりに割り当てられている数字12桁の「マイナンバー(個人番号)」をマイナンバーカードや通知カードを見ながら入力します。

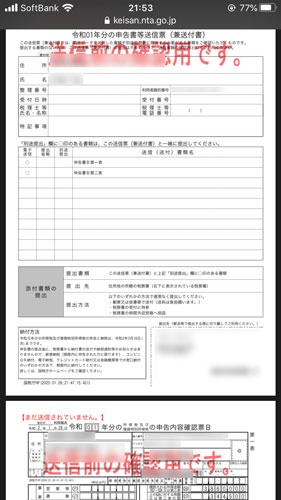

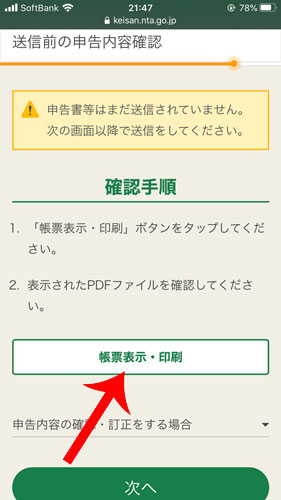

送信前の申告内容確認

確定申告書等をe-Taxで送信する前に内容確認をしましょう。

「帳票表示・印刷」をタップします。

「申告書等送信表」「申告内容確認票B」の内容を確認しましょう。

申告内容に誤りがなければ、先ほどのページに戻って「次へ」をタップします。

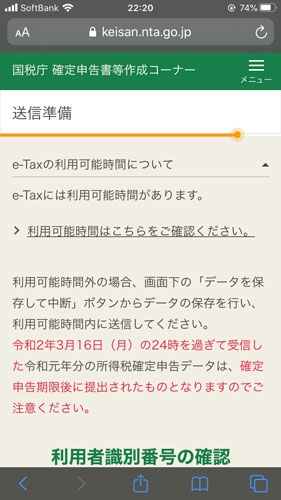

送信準備

e-Taxの送信準備をします。

送信可能時間は、通常期は月曜日~金曜日(24時間)、所得税等の確定申告時期は全日(24時間)となります。

「利用者識別番号の確認」「特記事項」「税理士等に関する入力欄」の入力・選択をしてから「次へ」をタップします。

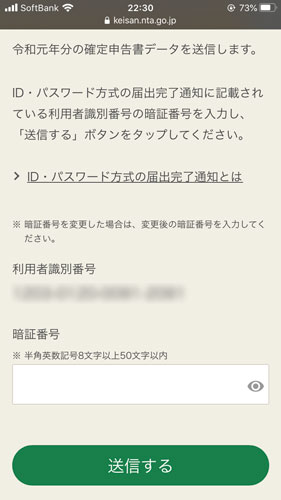

確定申告書等データの送信

「ID・パスワード方式の届出完了通知」に記載されている利用者識別番号の「暗証番号」を入力してから「送信する」をタップすると完了です。

最後に

2020年からスマホで確定申告の対象が大幅に拡大されました。

これにより”給与を1ヶ所から受け取ってる方”だけでなく、2ヶ所以上から給与を受け取っている方やサラリーマンをしながら副業収入を得ている方も対象となっています。

また、マイナンバーカードやICカードリーダーライタを持っていない方であっても税務署で即日発行できる「ID・パスワード」を利用することでe-Taxによる確定申告が可能になりました。

ついつい、後回しにしがちな確定申告ですが、スマホを活用すれば移動や待ち時間などの”隙間時間”を活用して確定申告の作成からe-Taxによる申告までができます。

今回、より身近になった確定申告を試してみてはいかがでしょうか?

この記事の監修者

尾鼻 純

営業で多様なお客様と接する機会も多いですが、税金のことはもちろんのこと、あらゆる人脈を駆使してプライベートも含めたどのような相談にものれるよう心掛けております。これまで様々な困難な税務調査をクリアしてきました。税務署とは社長が納得されるまで徹底的に交渉させていただきます。

※本記事は、芦屋会計事務所 編集部によって企画・執筆を行いました。

※記事の執筆には細心の注意を払っておりますが、誤植等がある場合がございます。なお、執筆時から税法の改正等がある場合がございますので、最新の税法については顧問税理士等にご確認ください。

スポンサーリンク

近畿エリアで税理士をお探しならお任せください!

近畿エリアで税理士をお探しならお任せください!