今年も年末調整の時期がやってきました。

年末調整とは、従業員に支給する給与・賞与の所得税等の過不足を再計算・精算する手続きです。

これまで年末調整の提出書類は、

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の配偶者控除申告書

- 給与所得者の保険料控除申告書

の3種類でした。

しかし、本年度から令和2年度税制改正に伴って「給与所得者の配偶者控除申告書」の書式が大幅に変更しました。

この記事では、新しくなった年末調整の書式の書き方について詳しく解説します。

目次

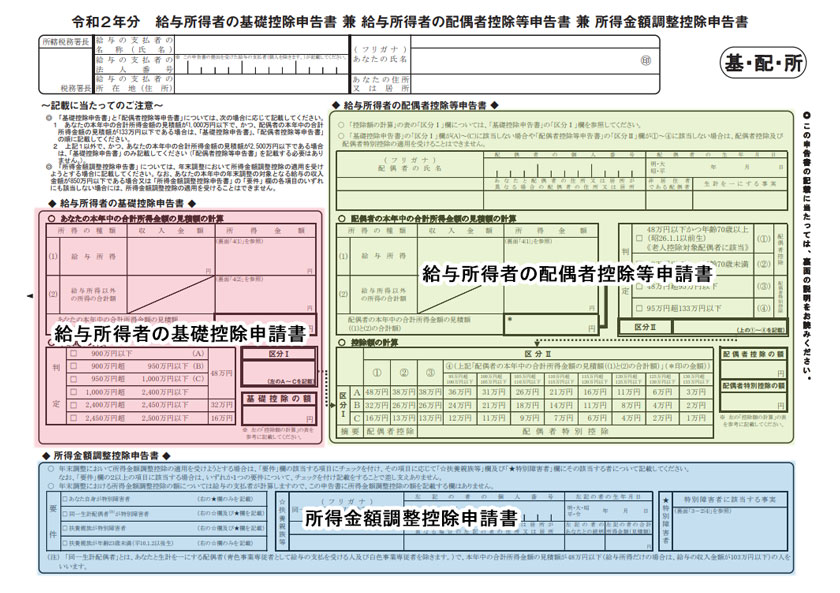

令和2年分 給与所得者の配偶者控除申告書は何が変わった?

従来の「給与所得者の配偶者控除申告書」から大きな変更点は、

- 所得者控除の基礎控除申告書

- 所得金額調整控除申告書

の内容が加わって1枚の用紙になったことです。

これにより名称も「令和2年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」に変更されました。

次は、実際の申請書の内容になります。

具体的

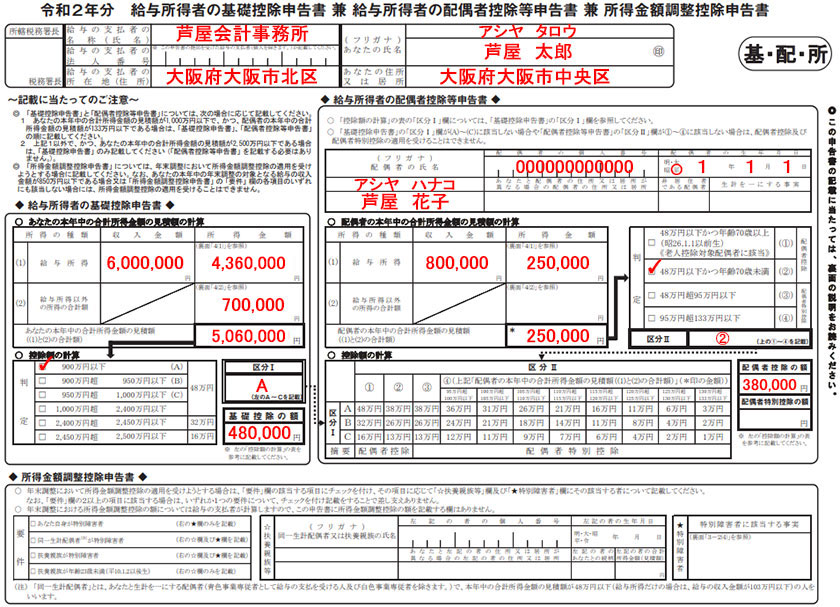

具体的な「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」の記入例は次のようになります。

計算表を参照にして「収入金額」から「所得金額」を算出したり、区分から控除額を割り出すなど、若干ややこしい部分があるので一つ一つ詳しく解説していきます。

基本情報

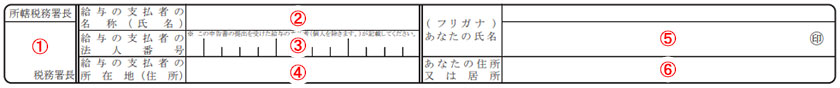

まずは、基本情報を記入していきます。

(1)~(4)については、すでに印字されているケースが多くなっています。

もし、勤務先から記入を支持された場合は、次のように記入しましょう。

(1)所轄税務署長は、勤務先の所轄税務署を記入します。

(2)給与の支払者の名称(氏名)には、勤務先の名称(株式会社○○、合同会社○○など)を記入します。個人事業主であれば屋号や事業主の氏名を記入しましょう。

(3)給与の支払者の法人番号は、勤務先が記入するので空白のままで問題ありません。

(4)給与の支払者の所在地(住所)は、勤務先(本社)の住所を記入します。

(5)あなたの氏名とフリガナを記入します。また、右側の「印」の箇所に印鑑(シャチハタ以外)を押しましょう。

(6)あなたの住所を記入します。

給与所得者の基礎控除申請書

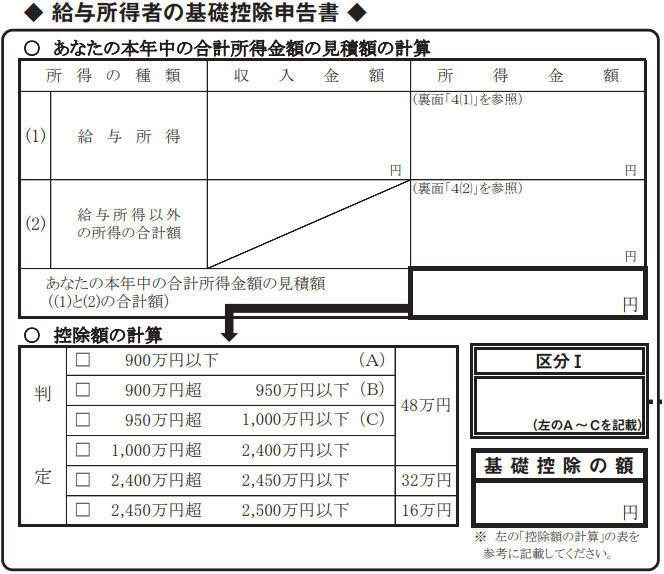

こちらは、ほぼ全員が記入する必要のある基礎控除の適用を受けるための申請書となります。

平成30年度税制改正大網を受けて、令和2年分から基礎控除額が38万円から48万円に増額されたと同時に所得制限が設けられました。

この所得制限は、所得金額2,400万円以下(給与収入2,595万円以下)であれば、特に影響はありませんが、年末調整の対象者はほぼ全員が記入する必要があります。

(1)給与所得

給与所得とは、会社員(パートタイマーやアルバイトも含む)が勤務先から受け取る給料や賞与などの所得です。

収入金額には、昨年の源泉徴収票や今年度の給与明細などを参考にして1年間の収入金額を記入します。

所得金額には、裏面4(1)の【給与所得の金額の計算方法】を参照して「収入金額」から算出します。

| 給与の収入金額 | 所得金額 |

|---|---|

| 1円以上 550,999円以下 | 0円 |

| 551,000円以上 1,618,999円以下 | 給与の収入金額 - 550,000円 |

| 1,619,000円以上 1,619,999円以下 | 1,069,000円 |

| 1,620,000円以上 1,621,999円以下 | 1,070,000円 |

| 1,622,000円以上 1,623,999円以下 | 1,072,000円 |

| 1,624,000円以上 1,627,999円以下 | 1,074,000円 |

| 1,628,000円以上 1,799,999円以下 | 給与の収入金額 ÷ 4(1,000円未満切捨て)× 2.4 + 100,000円 |

| 1,800,000円以上 3,599,999円以下 | 給与の収入金額 ÷ 4(1,000円未満切捨て)× 2.8 - 80,000円 |

| 3,600,000円以上 6,599,999円以下 | 給与の収入金額 ÷ 4(1,000円未満切捨て)× 3.2 - 440,000円 |

| 6,600,000円以上 8,499,999円以下 | 給与の収入金額 × 90% - 1,100,000円 |

| 8,500,000円以上 | 給与の収入金額 - 1,950,000円 |

例えば、給与の収入金額が600万円だった場合は、上記の表の「3,600,000円以上 6,599,999円以下」を当てはめて次のように計算できます。

所得金額 = 600万円 ÷ 4(1,000円未満切捨て)× 3.2 - 440,000円 = 436万円

(2)給与所得以外の所得の合計金額

給与所得以外の所得の合計金額には、事業所得、雑所得、不動産所得などの合計金額を記入します。

※給与以外の所得がない場合は、0と記入しましょう。

例えば、サラリーマンの副業で収入が100万円、必要経費が30万円かかった場合は、次のように計算できます。

雑所得 = 100万円 - 30万円 = 70万円

これにより「あなたの本年中の合計所得金額の見積額(1と2の合計額)」は、506万円(=436万円 + 70万円)となります。

区分Iおよび基礎控除の額

区分Iには、先ほど算出した「あなたの本年中の合計所得金額の見積額(1と2の合計額)」を基にして、左側の「控除額の計算」を参考に「A~C」を判定します。

※この判定結果は、配偶者控除(配偶者控除特別控除)の額を算出するときにも利用します。

| 判定 | 900万円以下(A) | 48万円 |

|---|---|---|

| 900万円超 950万円以下(B) | ||

| 950万円超 1,000万円以下(C) | ||

| 1,000万円超 2,400万円以下 | ||

| 2,400万円超 2,450万円以下 | 32万円 | |

| 2,450万円超 2,500万円以下 | 16万円 |

また、基礎控除の額は、その右側の48万円を記入すれば完了です。

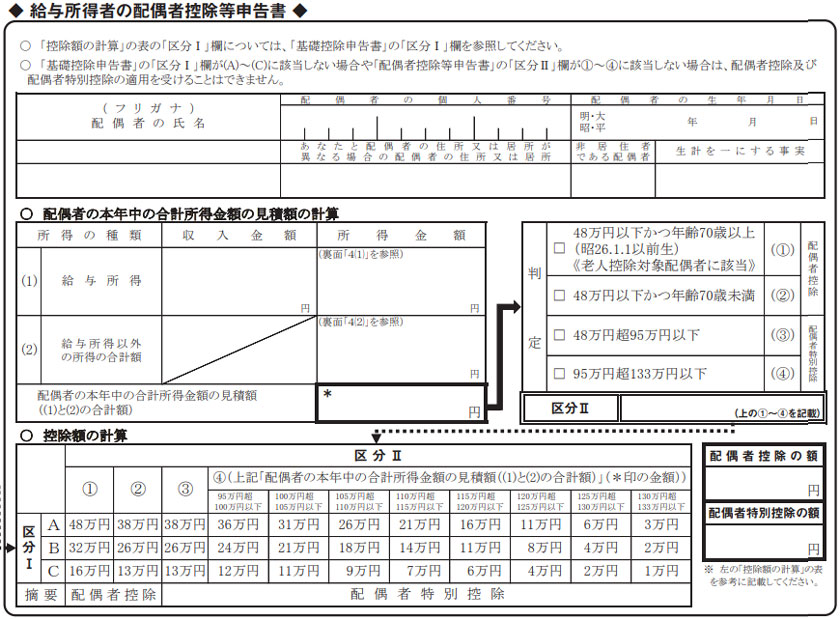

給与所得者の配偶者控除等申告書

こちらは、配偶者がいる場合に記入する配偶者控除等の適用を受けるための申請書となります。

従来からある申請書であり、本人と配偶者の収入条件を満たすことで適用可能です。

| 本人 | 所得1,000万円以下(給与収入1,195万円以下) |

|---|---|

| 配偶者 | 配偶者控除:48万円以下(給与収入103万円以下) 配偶者特別控除:48万円超 133万円以下(給与収入103万円超 201.6万円未満) |

※配偶者の所得によって「配偶者控除」「配偶者特別控除」のいずれかが適用されます。

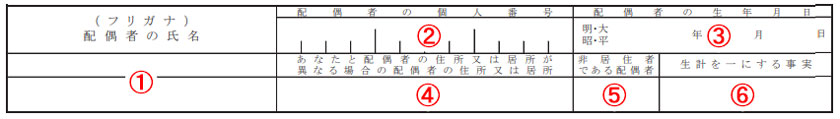

配偶者の基本情報

まずは、配偶者の基本情報を記入します。

(1)配偶者の氏名とフリガナを記入します。

(2)配偶者の個人番号(マイナンバー)を記入します。※勤務先によっては記入しないように指示があるケースもあります。

(3)配偶者の生年月日を和暦(明治、大正、昭和、平成)で記入します。

(4)あなたと配偶者の「住所」または「居所」が異なる場合は、配偶者の「住所」または「居所」を記入します。※配偶者と同居している場合は、空白にしておきましょう。

(5)非居住者である配偶者とは、配偶者が日本に住所を有していない(=外国に住んでいる)ケースを言います。その場合は「○」を付けましょう。

(6)(5)に「○」を付けた場合は、本年度中に配偶者に送金等をした金額の合計額を「生計を一にする事実」に記入します。

また「親族関係書類」および「送金関係書類」を添付する必要があります。

| 親族関係書類 | 次のいずれかの書類 ・戸籍の附票の写しその他の国又は地方公共団体が発行した書類及びその配偶者の旅券(パスポート)の写し ・外国政府又は外国の地方公共団体が発行した書類(その配偶者の氏名、生年月日及び住所又は居所の記載があるものに限ります。) |

|---|---|

| 送金関係書類 | 次の配偶者の生活費または教育費に充てるための支払を行ったことを明らかにする書類 ・金融機関の書類又はその写しで、その金融機関が行う為替取引によりあなたからその配偶者に支払をしたことを明らかにする書類 ・いわゆるクレジットカード発行会社の書類又はその写しで、そのクレジットカード発行会社が交付したカードを提示してその配偶者が商品等を購入したこと等により、その商品等の購入等の代金に相当する額をあなたから受領したことを明らかにする書類 |

※外国語で作成されている場合は、訳文も添付する必要があります。

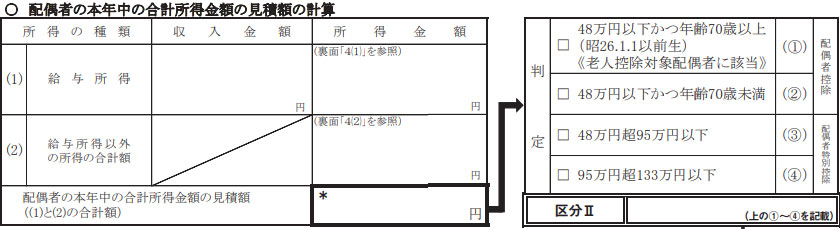

配偶者の本年中の合計所得金額の見積額の計算

配偶者の「給与所得」「給与所得以外の所得の合計額」を記入します。

書き方については、先ほどの給与所得者の基礎控除申請書の「あなたの本年中の合計所得金額の見積額の計算」と同じ要領です。

配偶者の「収入金額」や「所得金額」を裏面4(1)を参照しながら計算して記入していきましょう。

配偶者の本年中の合計所得金額の見積額が算出できたら、左側の「判定」を参考にして区分Ⅱに(1)~(4)を記入してください。

例えば、配偶者の合計所得金額の見積額が80万円であれば、区分Ⅱに(3)と記入します。

配偶者控除・配偶者特別控除の額

配偶者控除・配偶者特別控除の額は、控除額の計算の表を参考に求めます。

例えば、給与所得者の基礎控除申告書の「区分Ⅰ」がA、給与所得者の配偶者控除等申告書の「区分Ⅱ」が(3)だった場合は、配偶者特別控除の額に38万円と記入します。

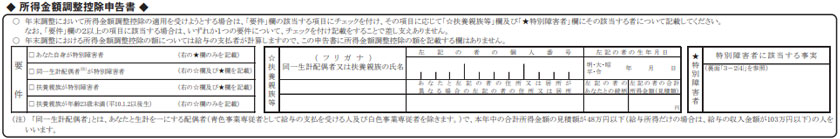

所得金額調整控除申告書

こちらは、本人や家族が障害者の場合に記入する所得金額調整控除の適用を受けるための申告書となります。

平成30年度税制改正大網を受けて、令和2年分から基礎控除額が引き上げられた一方、給与所得控除額も同時に引き下げられました。

年収850万円超については、基礎控除額を差し引いても控除の減額が大きく、特に介護・子育て等の負担がある方については、負担も大きくなります。

そういった負担増を生じさせないように所得金額調整控除が創設されました。

給与の収入金額の総額が850万円を超えて、

- 扶養親族が年齢23歳未満

- あなた自身が特別障害者 または 同一生計配偶者、扶養親族が特別障害者

のいずれかを満たすことで適用可能です。

「特別障害者」とは、次のいずれかに該当する人をいいます。

- 精神上の障害により事理を弁識する能力を欠く常況にある人

- 精神保健指定医などから重度の知的障害者と判定された人

- 精神障害者保健福祉手帳の交付を受けている人のうち、障害等級が1級の人

- 身体障害者手帳に身体上の障害がある者として記載されている人のうち、障害の程度が1級又は2級の人

- 戦傷病者手帳の交付を受けている人のうち、障害の程度が恩給法別表第1号表ノ2の特別項症から第三項症までの人

- 原子爆弾被爆者に対する援護に関する法律の規定による厚生労働大臣の認定を受けている人

- 常に就床を要し、複雑な介護を要する人

- 精神又は身体に障害のある年齢65歳以上(昭和31年1月1日以前生)の人で、その障害の程度が(1)、(2)又は(4)に該当する人と同程度である人として市町村長、特別区の区長や福祉事務所長の認定を受けている人

出典:国税庁「令和2年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」

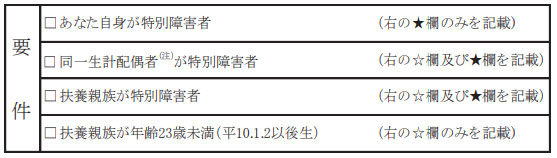

要件

まずは、所得金額調整控除申告書の要件を「あなた自身が特別障害者」「同一生計配偶者が特別障害者」「扶養親族が特別障害者」「扶養親族が年齢23歳未満(平10.1.2以後生)」から選択しましょう。

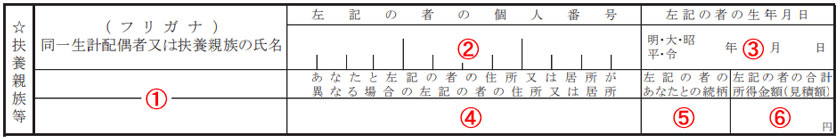

☆扶養親族等

先ほどの要件選択時に「☆欄を記載」と表示されていた場合は、☆扶養親族等に必要事項を記入します。

(1)扶養親族等の氏名とフリガナを記入します。

(2)扶養親族等の個人番号(マイナンバー)を記入します。※勤務先によっては記入しないように指示があるケースもあります。

(3)扶養親族等の生年月日を和暦(明治、大正、昭和、平成)で記入します。

(4)あなたと扶養親族等の「住所」または「居所」が異なる場合は、扶養親族等の「住所」または「居所」を記入します。※扶養親族等と同居している場合は、空白にしておきましょう。

(5)あなたと扶養親族等の続柄を記入します。

(6)扶養親族等の合計所得金額を記入します。

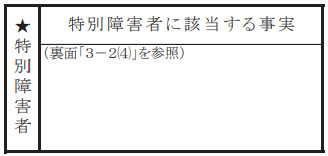

★特別障害者

先ほどの要件選択時に「★欄を記載」と表示された場合は、★特別障害者に必要事項を記入します。

特別障害者に該当する事実である

- 障害の状態

- 交付を受けている手帳などの種類、交付年月日、障害の程度(障害の等級)

などを記載します。

最後に

今回は、令和2年度税制改正に伴う”年末調整の変更点”について解説しました。

本年度から給与所得者の配偶者控除申告書は「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」に変更されています。

新しく加わった「給与所得者の基礎控除申告書」は、ほぼ全員が記入する必要があります。

また、所得金額調整控除申告書についても給与の収入金額の総額が850万円を超えて、扶養親族が23歳未満であるなどの条件に当てはまれば、控除を受けるために記入しなければなりません。

年末調整は、毎月給与から差し引かれている税金を精算するための仕組みです。

払いすぎた税金が還付されることも多いので一つ一つの項目を確認しながら確実に記入していくようにしましょう。

この記事の監修者

尾鼻 純

営業で多様なお客様と接する機会も多いですが、税金のことはもちろんのこと、あらゆる人脈を駆使してプライベートも含めたどのような相談にものれるよう心掛けております。これまで様々な困難な税務調査をクリアしてきました。税務署とは社長が納得されるまで徹底的に交渉させていただきます。

※本記事は、芦屋会計事務所 編集部によって企画・執筆を行いました。

※記事の執筆には細心の注意を払っておりますが、誤植等がある場合がございます。なお、執筆時から税法の改正等がある場合がございますので、最新の税法については顧問税理士等にご確認ください。

スポンサーリンク

近畿エリアで税理士をお探しならお任せください!

近畿エリアで税理士をお探しならお任せください!